Przed decyzją RPP: jak zareaguje złoty?

Dziś Rada Polityki Pieniężnej podejmie decyzję w sprawie stóp procentowych. Posiedzenie będzie istotne nie tylko dla kredytobiorców, ale też dla polskiego złotego. Ruch rzędu 75 pb. ma szansę wzmocnić walutę, podczas gdy podwyżka o zaledwie 25 pb. prawdopodobnie przełoży się na krótkoterminowe osłabienie złotego.

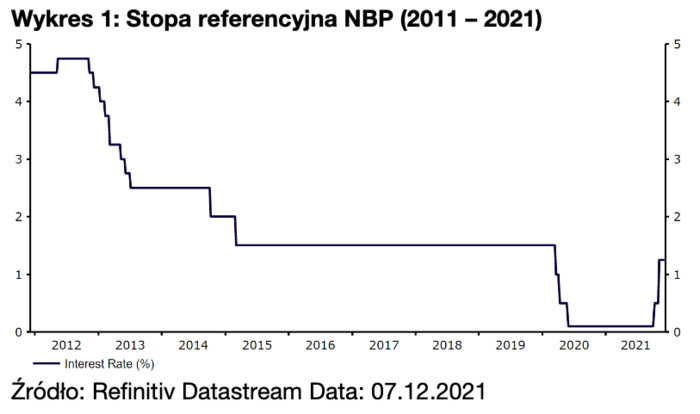

Praktycznie wszyscy obserwatorzy rynku spodziewają się podwyżki stóp procentowych – kluczowe pytania w kontekście zebrania dotyczą skali zmian oraz perspektyw dalszego wzrostu. Spodziewamy się, że RPP podniesie stopę referencyjną o 50 pb. do 1,75 proc., zgodnie z oczekiwaniami konsensusu ekonomistów. W przypadku takiej podwyżki stopa referencyjna znalazłaby się powyżej poziomu sprzed pandemii, najwyżej od lutego 2015 r.

Ze względu na dynamicznie zmieniające się otoczenie makroekonomiczne i sytuację w zakresie zdrowia publicznego oraz nieprecyzyjne sygnały z banku centralnego środowe posiedzenie może przynieść ruch o innej skali niż zakładana przez nas i konsensus. Istnieją argumenty zarówno za nieco silniejszą podwyżką (m.in. inflacja stale zaskakująca in plus, korzystna sytuacja na rynku pracy), jak i ruchem o nieco mniejszej skali (m.in. spadek cen niektórych surowców, w tym szczególnie ropy naftowej). Jest też kilka, które mogą wykorzystać obie strony debaty (odkrycie wariantu Omikron, tarcza antyinflacyjna, umocnienie złotego).

Zakładamy, że podwyżka o 50 pb. lub więcej nie powinna być dla złotego niekorzystna. Ruch rzędu 75 pb. ma szansę wzmocnić walutę, podczas gdy podwyżka o 25 pb. – mniejsza od oczekiwanej – prawdopodobnie przełożyłaby się na krótkoterminowe osłabienie złotego.

Katalizatorem zacieśnienia polityki pieniężnej jest wysoka inflacja, bijąca rekordy ostatnich dekad. Zgodnie ze wstępnym szacunkiem GUS w listopadzie inflacja CPI wyniosła 7,7 proc. – była najwyższa od grudnia 2000 r. i wyraźnie przekraczała cel NBP (2,5 proc. ± 1 p.p.). Mająca szczególne znaczenie dla banku centralnego mniej zmienna inflacja bazowa (po wyłączeniu cen żywności i energii; lepiej odzwierciedlająca zmiany krajowego popytu) w październiku wyniosła 4,5 proc..

Wysoka inflacja, mimo że jej istotna część ma związek z czynnikami zewnętrznymi, bez podjęcia wystarczających działań przez bank centralny mogłaby ulec utrwaleniu. Takiemu ryzyku sprzyjają korzystna sytuacja na krajowym rynku pracy, rosnące oczekiwania inflacyjne oraz słabość krajowej waluty.

Dotychczasowe podwyżki i retoryka decydentów

Bank centralny podniósł stopy procentowe w tym roku dwukrotnie. W październiku stopa referencyjna została podniesiona o 40 pb., do 0,5 proc., co było dużym zaskoczeniem – ze względu na retorykę prezesa Glapińskiego przytłaczająca część uczestników rynku nie spodziewała się zmiany stóp do listopada. W poprzednim miesiącu RPP zaskoczyła ponownie – stopa referencyjna poszła w górę o 75 pb. do poziomu 1,25 proc., podczas gdy powszechnie oczekiwano wzrostu stóp o 25–50 pb. Bank podjął również szereg innych działań w kierunku bardziej restrykcyjnej polityki pieniężnej, m.in. praktycznie wygasił polskie QE. Ponadto w zeszłym tygodniu (01.12) dokonał operacji dostrajającej, absorbując z rynku ponad 7 mld zł. Dzień przed tym w życie weszła podniesiona w październiku do 2 proc. stopa rezerw obowiązkowych.

W przeciwieństwie do grudnia 2020 r. bank nie interweniuje na rynku walutowym w kierunku osłabienia złotego i nie zapowiada się, żeby koniec tego roku przyniósł podobne działania (byłoby to sprzeczne z celem zacieśniania polityki). Również retoryka prezesa Glapińskiego w kontekście złotego uległa w ostatnim czasie istotnym zmianom, a część jego komentarzy można uznać za interwencje słowne. Jednym z najbardziej wyrazistych stwierdzeń było: „nie ma mocnej gospodarki bez mocnego złotego”. Prezes zmienił też zdanie w zakresie inflacji, która jest „uporczywa”, a nie „przejściowa”. Wysłał również chyba najbardziej jednoznaczny dotychczas sygnał w kontekście dalszych działań decydentów, wskazując, że „jest przestrzeń do wzrostu stóp procentowych”, choć zaznaczył przy tym, że „nie jest ona nieograniczona”.

W czwartek (9.12) o 15.00 odbędzie się konferencja prasowa prezesa Glapińskiego.

Autorzy: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk, Itsaso Apezteguia – analitycy Ebury