Dwupokojowe mieszkanie znowu w zasięgu przeciętnej pary

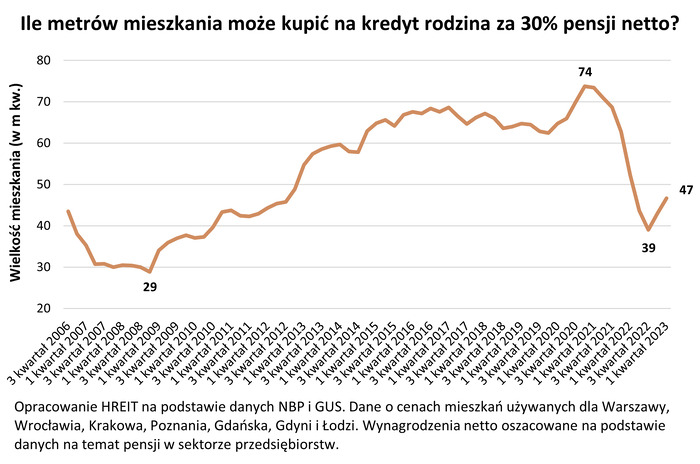

Przeznaczając racjonalną część wynagrodzenia na ratę kredytu hipotecznego para w dużym mieście może kupić mieszkanie o powierzchni 47 m kw. To o 8 metrów więcej niż w trakcie wakacji roku ubiegłego. Jeśli wszystko pójdzie dobrze, to od lipca metraż ten może wzrosnąć o kolejnych 10-15 metrów – o ile zgodnie z planem zadziała Bezpieczny Kredyt 2 proc.

Spadek oprocentowania kredytów i dynamicznie rosnące wynagrodzenia to główne powody, dla których o kredyt znowu jest dziś trochę łatwiej. To też dlatego coraz więcej rodaków odzyskuje możliwość zakupu mieszkania. Dzieje się tak pomimo wciąż rosnących cen nieruchomości.

Możliwości nabywcze w pół oku wzrosły o 20 proc.

Spójrzmy na konkretne liczby. Załóżmy, że mamy do czynienia z bezdzietną parą – młodym małżeństwem - które chciałoby kupić swoje pierwsze mieszkanie. Aby zanadto nie ryzykować, para taka nie powinna zaciągać zbyt dużego kredytu. Bardzo często mówi się, że na te cel powinniśmy przeznaczać do 30 proc. wynagrodzenia.

Gdyby nasza przykładowa para dysponowała solidnym dochodem w kwocie odpowiadającej dwóm średnim krajowym, to de facto na ich wspólne konto wpływałoby łącznie po ponad 10 tys. złotych miesięcznie. Gdyby na obsługę kredytu wydawać trochę ponad 3 tys. zł miesięcznie, to przy długu oprocentowanym na 8,7 proc. w skali roku pozwoliłoby to zadłużyć się na około 382 tysięcy złotych. Zakładając, że para dysponowałaby przyzwoitym 20-proc. wkładem własnym (ponad 95 tys. złotych), to ich budżet pozwoliłby na zakup mieszkania o powierzchni 47 m kw. w dużym mieście wojewódzkim. Za punkt odniesienia przyjęliśmy za NBP przeciętną cenę transakcyjną lokalu na 7 największych rynkach (Gdańsk, Gdynia, Kraków, Łódź, Poznań, Warszawa, Wrocław), czyli trochę ponad 10 tys. zł za m kw.

Nasze możliwości odbiły się od dna

47 metrów kwadratowych to powierzchnia zbliżona do tej, która rodacy przeciętnie w dużych miastach faktycznie kupują. Nie jest to więc wynik zły. Jeszcze pół roku temu nasza przykładowa para mogłaby kupić sobie tylko 39 metrów kwadratowych, a pod koniec 2008 roku niecałe 29 metrów. Szczególnie zły był ten drugi wynik. Przypomnijmy więc, że wtedy mieliśmy do czynienia z kryzysem zaufania w świecie finansów, a banki udzielały kredytów z marżami przekraczającymi 3 proc.. Dziś ta część oprocentowania, która stanowi zarobek banku to około 2 proc.. Ponadto w 2008 roku przeciętne dochody były ponad dwukrotnie niższe niż dziś. Ale z punktu widzenia możliwości nabywczych jeszcze ważniejsze było to, że za przeciętną miesięczną pensję można było sobie kupić znacznie mniejszy fragment mieszkania niż dziś.

Inna rzecz, że nasza przykładowa para nie ma też jeszcze czego świętować. Okazuje się bowiem, że od końcówki roku 2012 do początku roku ubiegłego wydając racjonalną część wynagrodzenia na ratę można było kupić więcej niż dziś. W szczytowym momencie, a więc pod koniec 2020 roku wydając 30 proc. dochodów para mogłaby zaciągnąć kredyt na zakup mieszkania o powierzchni 74 m kw. Przypomnijmy, że wtedy rynek wciąż spodziewał się, że niskie stopy procentowe zostaną z nami na długo. I choć ostrzegaliśmy, że roztropnie podchodząc do domowych finansów należy przygotować się na mniej optymistyczne scenariusze, to przecież nikt nie mógł przewidzieć wszystkich wydarzeń, które przyniosły nam następne lata.

Pensje w górę

Jeśli nasza najbliższa przyszłość nie szykuje nam kolejnych niemiłych niespodzianek, to wiele wskazuje na to, że możliwości nabywcze naszej przykładowej pary powinny rosnąć. Ceny mieszkań co prawda mają podstawy do wzrostów, ale taniejące kredyty i rosnące wynagrodzenia powinny być tu górą.

Póki co dane za kwiecień 2023 roku sugerują wzrost wynagrodzeń w sektorze przedsiębiorstw o 12,1 proc. (r/r) oraz rosnącą liczbę osób zatrudnionych (o 0,4 proc. r/r). Projekcja przygotowana przez analityków NBP sugeruje, że w latach 2023-25 wynagrodzenia w Polsce mają rosnąć co roku z dynamiką na poziomie od 6,5 proc. do 12 proc..

Raty w dół

Możliwości nabywcze na rynku mieszkaniowym powinny też się poprawiać wraz z tym jak tanieć będą kredyty. To powinno być naturalną konsekwencją obniżek stóp procentowych. Ruchy takie spodziewane są przez większość ekonomistów jeszcze w bieżącym roku.

Zakładając, że najlepiej przewidywania te odczytują rynki, warto spojrzeć na kontakty terminowe na stopę procentową (FRA). Odczyty z połowy czerwca 2023 roku pokazują, że pierwsze obniżki stóp procentowych możliwe są w horyzoncie 3-4 miesięcy. A gdyby tego było mało, to te same kontakty sugerują, że do końca bieżącego roku będziemy świadkami jeszcze nawet 3 cięć stóp (każde po 25 punktów bazowych).

Przy czym oczywiście musimy wziąć poprawkę na fakt, że mowa jest tu o rynkowych notowaniach. Te stać się mogą naszą rzeczywistością, o ile na rynkach finansowych, w gospodarce albo geopolityce nie nastąpi zwrot, który zmieni przewidywania odnośnie dalszego rozwoju sytuacji ekonomicznej.

Bezpieczny kredyt da nam kolejne 10-15 metrów

Skokowa poprawa możliwości nabywczych oczekiwana jest ponadto z początkiem lipca. Wtedy to osoby kupujące pierwsze mieszkania będą - według zapowiedzi - mogły skorzystać z dobrodziejstw rządowego programu dopłat do kredytów. „Bezpieczny Kredyt 2 proc.”, bo o nim tu mowa, może pozwolić na spłacanie znacznie niższych rat. Można szacować, że wydatki związane ze standardowym długiem mogą być o około 1/3 wyższe niż w przypadku długu z dopłatą. Jeśli więc nasza przykładowa para skorzystałaby z takiej preferencyjnej hipoteki, to zamiast dwupokojowego mieszkania o powierzchni 47 metrów, mogliby kupić na przykład trzy pokoje na 60 metrach.

Jak oszacowaliśmy możliwości zakupowe statystycznej rodziny?

Postanowiliśmy sprawdzić jakie mieszkanie w dużym mieście mogłaby kupić rodzina wydając na ten cel 30 proc. swojego wynagrodzenia (dwie średnie krajowe). Schody zaczęły się, gdy zaczęliśmy się zastanawiać które wynagrodzenia przyjąć i które koszty wziąć pod uwagę? Czy do kosztów zaliczyć tylko ratę kredytu? A może trzeba do nich dodać też opłaty administracyjne, licznikowe i te za ubezpieczenie mieszkania? Na te cele wydajemy przecież często dodatkowe 500-1000 złotych miesięcznie. A jeśli chodzi o wynagrodzenie, to powinniśmy brać pod uwagę wynagrodzenie „na rękę”, czy to o 40-50 proc. wyższe, które widzimy tylko na paskach od pracodawcy, czyli w ujęciu brutto?

Wybraliśmy wariant pośredni i też w sumie najprostszy. Bierzemy pod uwagę wynagrodzenia niższe, czyli to „na rękę”, ale z drugiej strony uwzględniamy tylko ratę kredytu mieszkaniowego bez dodatkowych kosztów. Założyliśmy, że statystyczna rodzina zarabiająca w sumie dwie średnie krajowe chciałaby kupić na kredyt mieszkanie w dużym mieście. Przyjmujemy, że łupem familii pada mieszkanie w Warszawie, Wrocławiu, Krakowie, Poznaniu, Gdańsku, Gdyni lub Łodzi. Średnią cenę mieszkania oraz oprocentowanie kredytu bierzemy z danych banku centralnego, a wynagrodzenie netto szacujemy bazując na danych GUS o wynagrodzeniach w przedsiębiorstwach (średnia 12-miesięczna ważona zatrudnieniem). Zakładamy przy tym, że kredyt zaciągany jest z 20-proc. wkładem własnym w systemie rat równych na 25 lat.

Bartosz Turek, główny analityk HREIT