Kredyt w chmurze

GAZETA BANKOWA: Jak zmieniająca się w piorunującym tempie technologia cyfrowa zmienia rynek usług finansowych

Wycieczka do placówki bankowej po kredyt hipoteczny? Wizyta pośrednika finansowego w domu, dzięki której otrzymamy szybką (i wysoko oprocentowaną) pożyczkę gotówkową? Takie obrazki już za chwilkę mogą odejść do przeszłości. Konsumenci i firmy na całym świecie wybierają coraz częściej drogę elektronicznego pozyskiwania finansowania - pisze w „Gazecie Bankowej” Piotr Rosik

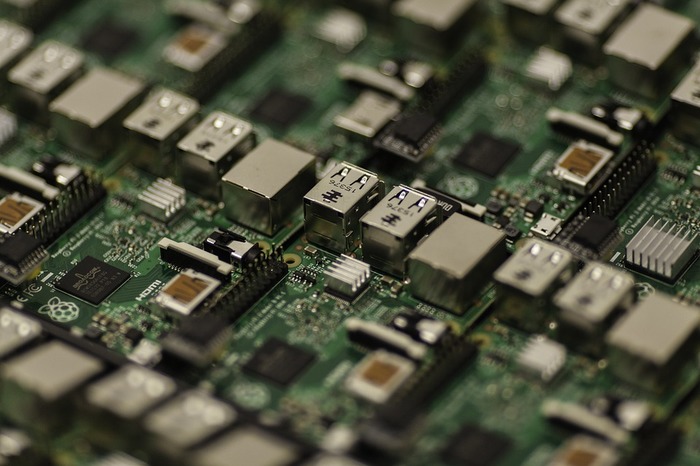

Rozwój technologiczny sprawia, że nie tylko pojawiają się coraz lepsze aplikacje bankowe na urządzenia mobilne, czy waluty wirtualne, ale również innowacyjne rozwiązania na rynku kredytu. Oczywiście, jest to zazwyczaj duże ułatwienie dla kredytobiorców, jednocześnie szansa jak i zagrożenie dla tradycyjnych instytucji finansowych oraz spore wyzwanie regulacyjne dla rządów. Tworzy się w ten sposób rynek kredytu fintech, który ma przed sobą wielką przyszłość.

Technokredyty dopiero raczkują

Najbardziej upowszechnioną formą finansowania online są pożyczki społecznościowe (z ang. peer-to-peer lending). Biorcom kapitału pozwalają one na szybki i tani dostęp do pieniądza. Dawcom kapitału, którymi mogą być także osoby fizyczne, dają szansę na zarobek.

Pierwsza platforma umożliwiająca pożyczanie peer-to-peer powstała w 2004 roku, była to brytyjska Zopa. Od tamtego czasu na całym świecie pojawiły się dziesiątki tego rodzaju fintechowych biznesów. Jednym z najszybciej rosnących jest chiński Lufax, wyceniany na rynku prywatnym na około 19 mld dol. Co ciekawe, Lufax przymierza się do debiutu na giełdzie w Hong Kongu, chce pozyskać co najmniej 5 mld dol. na rozwój. Wśród inwestorów, którzy włożyli w tę firmę swój kapitał, są i gracze lokalni (m.in. chiński fundusz Primavera Capital) i globalni (m.in. Quatar Investment Authority, banki JP Morgan czy UBS). To pokazuje, że poważne globalne firmy finansowe postrzegają tego rodzaju biznes jako przyszłościowy.

Na rynku alternatywnego finansowania coraz mocniej rozpychają się także giganci technologiczni. Tak zwane Big Tech coraz częściej udzielają niskich kwotowo pożyczek. Amazon udzielił już około 1 mld dol. pożyczek małym firmom, a chiński komunikator WeChat pożyczył około 1,7 mld dol. swoim użytkownikom.

W roku 2016 globalny rynek pożyczek społecznościowych był wart około 284 mld dol., a tymczasem jeszcze w 2013 r. był wyceniany na 11 mld dol. – mówi raport „Fintech credit markets around the world: size, drivers and policy issues” z września 2018 r., autorstwa analityków Banku Rozrachunków Międzynarodowych (Bank for International Settlements, BIS). Niektóre śmiałe prognozy twierdzą, że w 2024 r. ten rynek będzie wart już około 897 mld dol. (szacunek firmy analitycznej Transparency Market Research). Gdyby ta prognoza się sprawdziła, rynek ten urósłby w osiem lat o ponad 200 proc.

Dynamicznie rozwijają się również inne rynki finansowania pozabankowego, oparte na nowych technologiach. Chodzi o rynek crowdfundingu (wart około 5 mld dol. w 2015 roku) czy rynek pożyczek od firm finansowych (z ang. balance sheet lending), który miał wartość około 7 mld dol. w 2015 r. – według danych KPMG i Cambridge Centre for Alternative Finance, cytowanych w raporcie „Innovation and Digitization in Credit. A Global Perspective”, który ukazał się pod auspicjami Global Risk Institute na jesieni 2018 r.

(…)

Pod lupą sztucznej inteligencji

Platformy pożyczkowe wnoszą do branży finansowej powiew świeżości głównie dzięki upraszczaniu procesu prowadzącego do uzyskania finansowania na drodze wykorzystywania technologii Robotic Process Automation (RPA). Według firmy Moody’s Analytics, połowa banków wciąż nie wprowadziła żadnego elementu automatyzacji do tegoż procesu.

– Tymczasem manualne zbieranie danych od potencjalnego pożyczkobiorcy jest niezwykle uciążliwe, pracochłonne oraz kosztowne. Mówi o tym aż 56 proc. banków, które nie zautomatyzowały tego procesu. Z badań wynika, że około 5 proc. wniosków kredytowych jest odrzucanych na skutek błędu pracownika banku. Tymczasem w wyniku automatyzacji tego procesu liczba pomyłek spada drastycznie, wydajność rośnie o 35 do 50 proc., a koszty spadają nawet o połowę. O czym przekonał się na własnej skórze bank Morgan Stanley czy Union Bank z Nigerii – podkreślają analitycy Global Risk Institute.

W walce z platformami pożyczek społecznościowych bankom przychodzą z pomocą fintechy, takie jak nCino. Firma ta oferuje rozwiązania operacyjne w chmurze, znacząco upraszczające tryb przyznawania kredytu czy pożyczki. Według Santander Banku, który został klientem nCino, to nowatorskie rozwiązanie pozwala skrócić proces o którym mowa o około 40 proc. Wśród klientów nCino są również TD Bank czy Iberia Bank.

Chcesz pożyczkę? Pokaż profil na Facebooku

Coraz większym wyzwaniem jest cyberbezpieczeństwo. Dla branży finansowej, która bazuje na zaufaniu, jest to szczególnie ważna kwestia. Innowacyjne rozwiązania z tego zakresu pojawiają się także przy udzielaniu kredytów.

Jak wiadomo, oszuści często biorą na celownik banki, podejmując próby wyłudzenia kredytu. Obecnie pojawia się na rynku coraz więcej programów i elektronicznych usług, które pozwalają bankom wykrywać nieprawidłowości w bazach danych. Takie rozwiązania, jak ThreatMetrics czy ID Analytics bazują przede wszystkim na nauczaniu maszynowym (machine learning), czyli udoskonalonej wersji sztucznej inteligencji (artificial intelligence, AI). Analizują dane przekazane przez klienta banku, zestawiając je z jego bieżącym zachowaniem monitorowanym poprzez urządzenia mobilne. Gdy tylko zauważają jakiekolwiek nieprawidłowości czy odstępstwa od normy, wysyłają sygnał alarmowy do odpowiedniej komórki banku.

Rozwijają się również alternatywne sposoby oceniania zdolności kredytowej klienta (tzw. scoring). Coraz częściej nie trzeba mieć pozytywnej historii w zakresie spłacania pożyczki, by otrzymać finansowanie na dość dużą skalę. Wystarcza historia płatności za rachunki, dyplom wyższej uczelni albo nawet informacja... jakiego rodzaju smartfona używa potencjalny kredytobiorca (podobno mniej ryzykowni są ci posiadający sprzęt z systemem iOS, czyli marki Apple). Coraz częściej instytucje finansowe zerkają również na profile potencjalnego kredytobiorcy na Facebooku czy Instagramie, a jeśli się zgodzi przeprowadzają ankietę, by ocenić jego zachowanie i nawyki.

(...)

Cały materiał o wpływie nowoczesnych technologii na usługi finansowe oraz więcej informacji i komentarzy o światowej i polskiej gospodarce i sektorze finansowym znajdziesz w bieżącym wydaniu „Gazety Bankowej” - do kupienia w kioskach i salonach prasowych. „Gazeta Bankowa” dostępna jest także jako e-wydanie, także na iOS i Android – szczegóły na http://www.gb.pl/e-wydanie-gb.html