Ponad 0,5 mld zł strat na obligacjach korporacyjnych

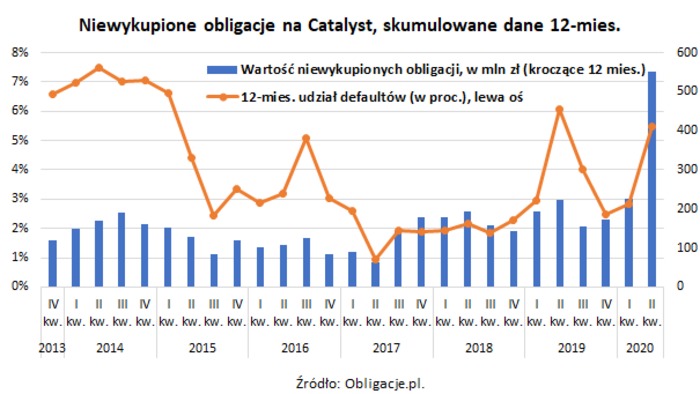

W ostatnich 12 miesiącach spółki notowane na Catalyst nie spłaciły papierów dłużnych o łącznej wartości 551,8 mln zł, co – bez związku z pandemią – stanowi absolutny rekord w blisko 11-letniej historii tego rynku.

Wartość niespłaconego korporacyjnego długu prawie 1,5-krotnie przebiła dotychczasowy rekord (226,9 mln zł), zanotowany w 2019 r. Jednocześnie niewykupione papiery stanowiły 5,5 proc. wygasającego w ostatnich 12 miesiącach zadłużenia, co jest jednym z gorszych wyników w historii prowadzonego przez GPW rynku obligacji firm, po raz ostatni regularnie widywanym w latach 2013-2015.

Najbardziej oczywistym powodem rekordu niespłaconych długów jest oczywiście GetBack. Ku zaskoczeniu, to nie on odpowiadał za większą część niespłaconych obligacji w ostatnich 12 miesiącach, a budowlane PBG, które nie podołało realizacji układu zawartego z wierzycielami jeszcze w 2015 r. Spółka w ostatnich miesiącach nie spłaciła papierów dłużnych o wartości ponad 347 mln zł, z czego przeszło 338 mln zł notowane było właśnie na GPW. Innymi słowy, cieniem na rynku Catalyst kładą się tym razem papiery, które pasowały do niego, jak kwiatek do kożucha. Zerokuponowy dług PBG został bowiem wyemitowany w ramach zamiany wierzytelności układowych, a do tego praktycznie nigdy nim na GPW nie handlowano.

Poza kolejnymi seriami obligacji GetBacku i PBG, w minionym kwartale papierów dłużnych nie spłacił też Vivid Games, bydgoski producent gier mobilnych, który musiał schronić się przed wierzycielami w postępowaniu restrukturyzacyjnym. Dług przestała obsługiwać też Kancelaria Medius, aczkolwiek termin wykupu jej giełdowych obligacji minął już w lipcu, również po otwarciu postępowania restrukturyzacyjnego.

Pomimo negatywnego wpływu pandemii koronawirusa na sytuację przedsiębiorstw, drugi kwartał przyniósł też wiele pozytywnych rozstrzygnięć. Provident wykupił obligacje na 200 mln zł, które niewiele wcześniej było notowane w okolicach 90 proc. nominału. Odszkodowawcze EuCO spłaciło papiery na 50 mln zł (pół roku wcześniej wyceniane na 50 proc.), aczkolwiek wysokim kosztem, ponieważ część emisji zrolowano na nowy dług oprocentowany według stopy WIBOR plus 6-10 pkt proc. marży. Deweloperskie J.W. Construction zdołało przesunąć terminy spłaty dwóch serii obligacji, podobnie zrobił też nieruchomościowy Griffin. Z kolei informatyczny Comp całkowicie odwrócił się od obligacji, zamieniając ostatnią serię papierów dłużnych na kredyt bankowy.

Znacznie mniej emocji w drugim kwartale wzbudziło refinansowanie obligacji przeprowadzone przez PCC Exol (uplasowano nową emisję publiczną), czy MCI Management, spółkę kontrolującą giełdowe MCI Capital.

Rynek Catalyst wykazał natomiast poprawę wśród najmniejszych emisji, tych o wartości do 10 mln zł włącznie. Skumulowany 12-miesięczny udział defaultów w tym segmencie spadł do około 18 proc., zarówno według liczby, jak i wartości emisji. Tłumaczyć to można na wiele sposobów, od samooczyszczenia rynku z najgorszych emitentów, przez wyparcie z GPW najmniejszych emisji, aż po zwrot części spółek w stronę – znacznie gorzej uregulowanych – weksli i pożyczek.

Można oczekiwać, że poprawa spłacalności w segmencie najmniejszych emisji wciąż będzie postępować. Na GPW zostało ich już po prostu niewiele, a kolejne nie są dopuszczane do obrotu, ponieważ od lipca minimalna wartość obligacji, które mogą zostać wprowadzone na Catalyst, wzrosła do 5 mln zł. To zresztą i tak tylko usankcjonowanie istniejącego wcześniej stanu, ponieważ małe spółki już od dawna nie garną się do obecności na giełdowym rynku długu. Wolą pozostawać w cieniu, co nie znaczy, że są całkowicie poza kontrolą. Z pomocą przyjść może prowadzony przez KDPW Rejestr Zobowiązań Emitentów, który działa od 1 lipca 2019 r., a w pełnym zakresie od 1 kwietnia tego roku.

Po roku z rejestrem obligacji dowiedzieć się możemy, że Catalyst to tylko niewielki wycinek rynku korporacyjnego długu, także pod względem defaultów. Dość wspomnieć, że raportowana w rejestrze wartość wszystkich obligacji nieskarbowych to prawie 325 mld zł (w tym 129 mld zł BGK i PFR), a wartość niewykonanych świadczeń (wykup nominału i wypłata odsetek) to ponad 3,6 mld zł, z czego 1,7 mld zł przypada na GetBack.

Michał Sadrak, Obligacje.pl