Ponad połowa banków poprawiła oferty lokat

Chociaż banki nadmiernie oszczędzających nie rozpieszczają, to jednak oferują coraz wyższe oprocentowanie. W ciągu miesiąca swoje oferty lokat i rachunków oszczędnościowych poprawiła ponad połowa banków.

To już kolejny – piąty miesiąc z rzędu kiedy banki uatrakcyjniają oferty depozytów. Bezpośrednio jest to związane z cyklem podwyżek stóp procentowych, które RPP rozpoczęła w październiku minionego roku. Banki w tej kwestii działają z pewnym opóźnieniem. Zwrócił na to uwagę nawet Urząd KNF argumentując bankom zasadność polepszania ofert oprocentowania lokat i depozytów w związku ze wzrostem stóp procentowych. Przecież podstawowa stopa procentowa wzrosła z 0,1 proc. do 3,5 proc.. W tym samym czasie oprocentowanie kredytów mieszkaniowych wzrosło o 4-4,5 pkt. proc, podczas gdy oprocentowanie lokat rosło w tym czasie mniej więcej o połowę wolniej niż oprocentowanie hipotek.

Zbieramy co miesiąc informacje o najlepiej oprocentowanych lokatach i rachunkach oszczędnościowych. Skupiamy się na takich, w ramach których powierzamy pieniądze na maksymalnie 12 miesięcy. Kluczowe jest dla nas bezpieczeństwo, a więc lokata lub rachunek oszczędnościowy muszą podlegać pod gwarancję BFG (lub identycznej instytucji z innego kraju UE). I choć przyjmujemy oferty, w ramach których trzeba skorzystać z produktów dodatkowych (konta, karty, a nawet ubezpieczenia), to robimy to tylko wtedy, gdy można z nich zrezygnować lub uniknąć kosztów aktywnie korzystając z karty lub konta.

3 proc. staje się standardem

Najważniejszą zmianą, która nastąpiła w porównaniu do poprzedniego miesiąca jest większa liczba lokat i rachunków oszczędnościowych z oprocentowaniem równym lub wyższym niż 3 proc.. W lutym 2022 takich produktów było 6. Dziś ta liczba uległa prawie podwojeniu i w zestawieniu figuruje aż 11 takich ofert. Na pierwszym miejscu rankingu dalej znajdziemy ofertę jednego z mniejszych banków, który proponuje swoim klientom oprocentowanie wynoszące 4 proc. w skali roku. Warunki jakie trzeba spełnić by skorzystać z tej promocji to bycie nowym klientem oraz zasilenie konta osobistego. Oprocentowanie naliczane jest natomiast dla maksymalnie 10 tys. zł przez 6 miesięcy.

Poza liczbą poprawianych ofert warto też zwrócić uwagę o ile wzrasta oprocentowanie. W aż trzech bankach ostatni miesiąc przyniósł wzrost oprocentowania depozytów o 1 pkt. proc. Warunki pozostałych produktów zostały poprawione w ciągu miesiąca o 0,25-0,5 pkt. proc.

Nawet 10 proc. straty na przeciętnej lokacie

Nawet jednak oprocentowanie promocyjnych depozytów na poziomie 3-4 proc. jest nikłym pocieszeniem w obliczu dwucyfrowej inflacji. Przyspieszające wzrosty cen w sklepach, punktach usługowych czy na stacjach benzynowych to cios dla naszych oszczędności. Aby sprawdzić jak mocny jest ten cios należy obliczyć realny wynik z inwestycji w lokatę. Aby to zrobić należy uwzględnić oprocentowanie, podatek płacony od odsetek i wskaźnik inflacji.

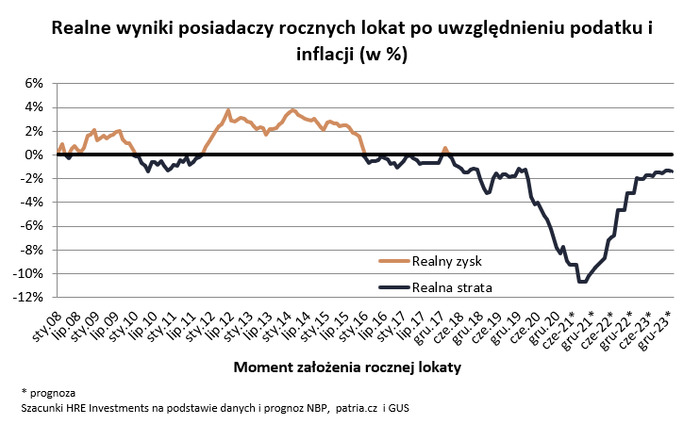

Przez ostatnich kilkanaście lat okresy umiarkowanych realnych strat przeplatały się z okresami realnych zysków. Wszystko zmieniło się wraz z wprowadzeniem podatku bankowego (2016 rok). Od tego momentu na porządku dziennym było to, że bankowe lokaty nie chroniły siły nabywczej oszczędności przed destrukcyjnym działaniem inflacji. Bywały nawet momenty, w których realne oprocentowanie było na poziomie nawet -4 proc.. Dziś realną perspektywą jest to, że roczna lokata przyniesie nawet ponad 10 proc. realnej straty. Problem taki mogą mieć posiadacze depozytów, którzy powierzali swoje pieniądze bankom w drugiej połowie ubiegłego roku, a swoje oszczędności odbierać będą w okresie od lipca do września roku bieżącego roku.

Jak sugerują analitycy NBP w trzecim kwartale bieżącego roku inflacja przekroczyć może poziom 12 proc.. Kończące się wtedy roczne lokaty były zakładane na śmiesznie niski procent (przeciętnie 0,1-0,2 proc. w skali roku). Tak więc jeśli ktoś powierzył wtedy bankowi 10 tys. zł to realnie po otrzymaniu pieniędzy z banku będzie mógł za nie kupić tyle produktów, co za około 8,9 tys. zł w momencie zakładania depozytu.

Oskar Sękowski, Bartosz Turek HRE Investments