Rządowy pakiet pomoże zadłużonym, ale uderzy w nowych nabywców

Wzmocnienie programu dopłat do kredytów, darmowe wakacje kredytowe i zastąpienie WIBOR-u korzystniejszą stawką, to rozwiązania, które rząd zaproponował posiadaczom złotowych kredytów mieszkaniowych. Problem w tym, że pomysły te uderzą w tych, którzy o zakupie mieszkania dopiero myślą.

Zaprezentowany przez premiera pakiet pomocy dla kredytobiorców to solidne wsparcie dla osób, które kupiły mieszkanie z pomocą kredytu. A trzeba mieć świadomość, że wiele osób takiego wsparcia może dziś potrzebować. Cykl podwyżek stóp procentowych spowodował już bowiem, że rata przeciętnego kredytu mieszkaniowego wzrosła o około 70 proc.. Gdyby tego było mało, to wszystko wskazuje na to, że wciąż nie jesteśmy u kresu podwyżek.

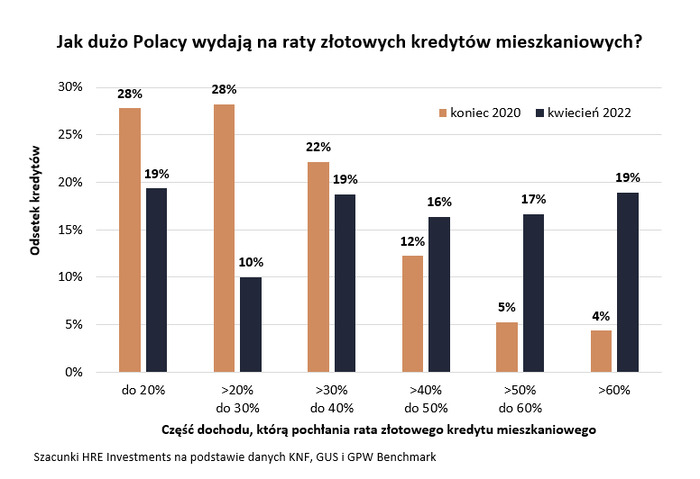

O tym jak poważny jest to problem najlepiej świadczą szacunki HRE Investments, z których wynika, że tak jak jeszcze w 2020 roku przeciętny kredytobiorca wydawał na ratę około 29 proc. dochodu, to dziś na ten cel wydaje już około 40-45 proc. wynagrodzenia.

Gdyby tego było mało, to nawet 35-40 proc. osób posiadających złotowy kredyt mieszkaniowy może wydawać dziś na ratę co najmniej połowę miesięcznego dochodu. W ciągu zaledwie kilku miesięcy kilkukrotnie urosła grupa kredytobiorców, których dotyczy ten problem.

Fundusz wesprze 100 tysięcy kredytobiorców

Dla tych kredytobiorców szczególnie dobrą wiadomością jest zapowiedź rządu, że Fundusz Wsparcia Kredytobiorców zostanie wzmocniony dodatkowymi środkami (1,4 mld złotych w 2022 roku i 2 mld zł w 2023 roku). Pieniądze te przeznaczone będą na dopłaty dla osób mających problem z regulowaniem rat (np. stracili pracę lub wydają na ratę ponad połowę dochodu). Dziś wspomniany fundusz dysponuje kwotą około 600 milionów złotych. Ta wystarczyłaby na wsparcie od kilku do kilkunastu tysięcy osób. Szybko pieniądze mogłyby się więc skończyć. Po uzupełnieniu kasy funduszu można szacować, że pieniędzy nie zabraknie nawet dla 70-110 tys. beneficjentów.

Co trzecia rata gratis?

Zadłużeni mogą ponadto docenić rządowy pomysł na wakacje kredytowe. Premier zapowiedział, że każdy posiadacz zlotowego kredytu mieszkaniowego będzie mógł bez odsetek raz na trzy miesiące przenieść ratę kredytu na przyszłość. W praktyce może to wyglądać tak, że raz na kwartał będziemy mogli zdecydować, że jednej raty nie zapłacimy w danym miesiącu. Nie znaczy to jednak, że zobowiązanie zostanie nam darowane. Nawet jeśli w scenariuszu idealnym cała operacja będzie bezkosztowa, to za każdym razem korzystając z wakacji kredytowych wydłużymy sobie okres spłaty zadłużenia o miesiąc. Jeśli ponadto wszystko ma być darmowe, to banki musiałyby zrezygnować z odsetek naliczanych w trakcie trwania wakacji kredytowych, a to są kwoty rzędu nawet 2-3 miliardów złotych miesięcznie.

Z punktu widzenia kredytobiorcy sytuacja wygląda tak, że jeśli jeszcze w ubiegłym roku płacił np. 1,4 tys. zł miesięcznie, a dziś rata wzrosła do 2400 złotych, to zamiast na obsługę zobowiązań wydawać przez trzy miesiące po 7200 złotych, będzie można wydać 4800 złotych. Jedną ratę raz na kwartał będzie można przełożyć na później. Jeśli faktycznie cały mechanizm ma tak działać, to w sumie w ciągu kwartału na raty wydać będzie trzeba trochę więcej niż jeszcze w 2021 roku, ale wyraźnie mniej niż obecnie. Mechanizm ten działać ma w latach 2022-23. Jest więc szansa, że pozostanie on w mocy tak długo, że Rada Polityki Pieniężnej zacznie obniżać stopy procentowe.

Rewolucja w WIBOR-ze warta promile?

Trzecim elementem pakietu dla kredytobiorców jest zastąpienie WIBOR-u (składnik oprocentowania prawie wszystkich złotowych kredytów mieszkaniowych) innym wskaźnikiem opartym o faktycznie zawierane krótkoterminowe lokaty. Z wyliczeń zaprezentowanych przez premiera wynika, że działanie to ma doprowadzić do spadku kosztów po stronie kredytobiorców o 1 mld złotych rocznie. To niewiele. Dane NBP sugerują bowiem, że spłacamy ponad 400 miliardów złotych kredytów mieszkaniowych udzielonych w rodzimej walucie. Te liczby sugerują, że zastąpienie WIBOR-u nowym wskaźnikiem ma doprowadzić do ograniczenia oprocentowania kredytów o 0,2-0,3 pkt. proc. Warto poczekać na szczegóły tego pomysłu. Niewykluczone, że zaprezentowane przez rząd wyliczenia okażą się zbyt skromnym szacunkiem.

Pomoc zadłużonym obcina skrzydła tym, którzy dopiero chcą kupić własne „M”

Nie ulega wątpliwości, że każdy z elementów rządowego pakietu oznacza dla banków koszty lub przynajmniej mniejsze przychody. Przecież pieniądze na Fundusz Wsparcia Kredytobiorców pochodzą z kas banków. Rezygnacja z oprocentowania złotowych kredytów mieszkaniowych raz na kwartał również może oznaczać dla banków koszty idące w miliardy. Zastąpienie WIBOR-u innym (potencjalnie niższym wskaźnikiem) to niższe oprocentowanie kredytów, a więc też niższe przychody dla banków.

Nie ulega wątpliwości, że ktoś za to będzie musiał zapłacić. W pewnym stopniu nowe rozwiązania obciążą wyniki finansowe banków, ale nie powinniśmy mieć złudzeń - część kosztów zostanie przerzucona na klientów. Banki do wyboru mają klasycznie trzy rozwiązania – obniżyć oprocentowanie depozytów, zwiększyć wpływy z opłat bankowych lub podnieść oprocentowanie kredytów. Dziś najbardziej prawdopodobne są dwa ostatnie rozwiązania.

UKNF zabija Polski Ład?

Jest to zła perspektywa z punktu widzenia osób, które o zaciągnięciu kredytu dopiero myślą. Jeśli bowiem banki zaczną podnosić marże kredytowe, to jeszcze bardziej ograniczy to dostęp do hipotek. Dziś po mocnych podwyżkach stóp procentowych i ograniczeniu w dostępie do kredytów zalecanym przez UKNF i tak nie jest łatwo.

Efekt jest tego taki, że spora część rodaków w ostatnim czasie po prostu straciła możliwość realizacji swoich mieszkaniowych aspiracji. I znowu – tak jak na początku epidemii - szczególnie problem ten dotyka osób, które chciałyby kupić pierwsze mieszkanie. Sytuacja jest tym bardziej nieoptymalna, że pod koniec maja startuje rządowy program kredytów bez wkładu własnego. Ma on pomóc rodakom, którzy nie mają swojego mieszkania, aby wyprowadzić się „na swoje”. Problem w tym, że przecież w tych potencjalnych kredytobiorców uderza także fakt, że w ostatnich miesiącach wyraźnie spadła zdolność kredytowa. Może więc dobrym pomysłem byłaby liberalizacja zasad udzielania kredytów dla osób chcących kupić pierwsze mieszkanie? Takie regulacje są w gestii KNF. Instytucja ta jednak ostatnio prowadziła zupełnie odwrotną politykę - żądając od banków jeszcze bardziej restrykcyjnego podejścia do badania zdolności kredytowej. Na takie regulacje lepszym czasem był okres rekordowo tanich kredytów, a nie moment, w którym raty gwałtownie rosną, a o kredyt jest coraz trudniej.

Bartosz Turek, główny analityk HRE Investments