W 2024 roku raty kredytów powinny spadać

Niewielkie są szanse na obniżki stóp procentowych w styczniu. Pierwsze cięcie oczekiwane jest nie wcześniej niż na wiosnę. Jeśli ponadto wierzyć w scenariusz kreślony przez notowania kontraktów terminowych, to do końca roku raty złotowych kredytów mieszkaniowych mogą spaść nawet o kilkanaście procent.

Pomimo zaskakująco dobrych danych o spadającej dynamice inflacji w grudniu 2023 roku Rada Polityki Pieniężnej raczej nie obniży stóp procentowych na swoim styczniowym posiedzeniu – sugerują ekonomiści i gracze rynkowi. I choć niczego nie można wykluczyć, to na powrót na ścieżkę cięć stóp będziemy musieli najpewniej jeszcze poczekać.

Prawdopodobieństwo obniżek rośnie przy okazji marcowego posiedzenia RPP. Wtedy poznamy kolejną projekcję inflacji i PKB, a do tego nowy rząd najpewniej do tego czasu zdąży przedstawić swój plan na politykę fiskalną i regulacyjną. Są to niewiadome, które podawane są jako powód wstrzymywania się z decyzjami o obniżkach stóp procentowych.

Pauza dla spadających rat

Jedno nie ulega jednak wątpliwości – czy to w marcu, czy dopiero w wakacje, to jednak pewny jest apetyt na to, aby w bieżącym roku koszt pieniądza w Polsce spadł. To przełożyłoby się oczywiście na niższe oprocentowanie i dotyczyłoby to tak samo złotowych kredytów mieszkaniowych jak i lokat czy rachunków oszczędnościowych.

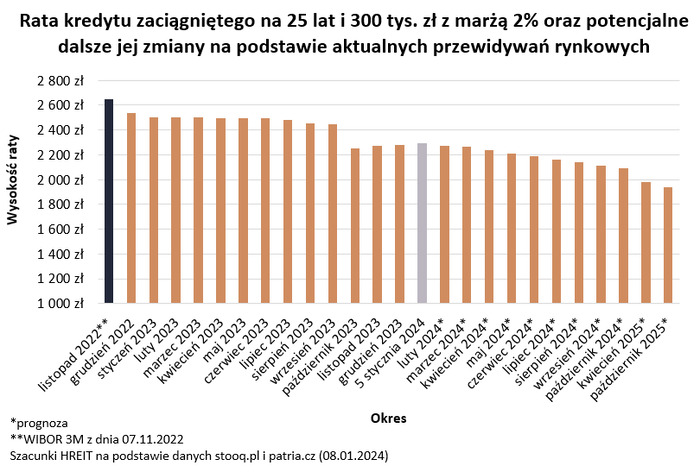

Rynek spodziewa się więc kontynuacji zmian, które już w ostatnich miesiącach następowały. Przecież od szczytu z listopada 2022 roku rata przeciętnego kredytu spadła już łącznie o 10-15 proc.. Najpierw ulga ta wynikała z faktu, że RPP przestała podnosić stopy procentowe, a dopiero we wrześniu i październiku 2023 roku koszt pieniądza został przez to gremium obniżony.

Dalsze cięcia tuż za rogiem?

Potem jednak nastał listopad i grudzień, kiedy RPP nie wiedząc jaką politykę będzie prowadził nowy rząd, wstrzymała się od decyzji o poziomie stóp procentowych. Kontynuacja tej strategii wydaje się bardzo prawdopodobna również w styczniu oraz w lutym. Oczekiwanie cięć stóp procentowych rośnie przy okazji marcowego posiedzenia RPP. Wtedy poznamy bowiem projekcję inflacji i PKB, a do tego każdy kolejny dzień sprawowania władzy przez nowy rząd daje coraz więcej informacji na temat przyszłego kierunku polityki gospodarczej.

Warto w tym miejscu dodać, że część bankowych ekonomistów zachowuje dalej idący sceptycyzm odnośnie łagodzenia polityki monetarnej przez NBP. Nawet z tej pozycji spodziewają się oni, że obniżki stóp procentowych w 2024 roku nas czekają, ale raczej w drugiej części tego roku, a nie pierwszej.

Największymi optymistami są natomiast gracze rynkowi. Kontrakty terminowe na stopę procentową sugerują bowiem, że po pauzie w luzowaniu monetarnym, już na wiosnę koszt pieniądza w Polsce może dalej spadać. Mało tego ich przewidywania odnośnie skali cięć stóp są nawet 2-3 razy wyższe niż oczekiwania bankowych ekonomistów. Ci drudzy często poprzestają na prognozach sugerujących w bieżącym roku obniżki stóp o łącznie 50-75 punktów bazowych. Dla porównania kontrakty terminowe wyceniają w do końca roku cięcia w sumie nawet na 100-150 punktów.

Raty mogą spaść o ponad 15 proc.

W efekcie na koniec 2024 roku podstawowa stopa procentowa może wynosić 4,25-4,75 proc.. To już mogłoby obniżyć raty złotowych kredytów mieszkaniowych o 10-15 proc.. Ale to nie koniec, bo w 2025 roku spodziewany jest dalszy ruch w dół. Z punktu widzenia osób zadłużonych oznacza to, że raty kredytów hipotecznych w perspektywie dwóch lat spaść mogą jeszcze o ponad 15 proc.. Niestety dla oszczędzających w tym samym horyzoncie należy spodziewać się spadku oprocentowania depozytów bankowych do poziomu 3-4 proc.

Przy tym oczywiście musimy wziąć poprawkę na fakt, że mowa jest tu o rynkowych notowaniach i prognozach. Te stać się mogą naszą rzeczywistością, o ile na rynku finansowym, w gospodarce albo geopolityce nie nastąpi zwrot, który zmieni przewidywania dotyczące dalszego rozwoju sytuacji ekonomicznej. Dlatego postępując roztropnie warto zawsze przygotowywać domowe budżety również na realizację mniej optymistycznych scenariuszy.

Bartosz Turek, główny analityk HRE Investment Trust

Źródło: materiały prasowe