Najlepszy Bank 2022

Konkursy bankowe „Gazety Bankowej” – Najlepszy Bank 2022 i Bankowy Menedżer oku 2021 – pokazują, jak spisywały się instytucje finansowe w i jak radzą sobie również teraz. Znakomite wyniki w poprzednim roku to nie tylko efekt koniunktury rynkowej, popandemicznego odbicia gospodarki, kredytowej ekspansji, lecz i dobrego zarządzania, postawienia na innowacje, wyprzedzania konkurencji. To, co udało się osiągnąć do tej pory, to znakomita trampolina do kolejnych lat, a innowacyjne rozwiązania – postawienie na mobilność, na sztuczną inteligencję i coraz sprawniej realizowaną ekspansję rynkową – to zapowiedź prawie pewnego sukcesu w pokonywaniu kolejnych barier rynkowych i potencjalnych kryzysów. rozwiń

Jednym słowem, osiągnięcia poprzedniego roku są nie tylko zapowiedzią następnych finansowych rekordów, lecz swego rodzaju polisą, że w razie problemów bank posiada na tyle dużo skutecznych narzędzi, że będzie sobie w stanie z nimi poradzić.

Konkurs Najlepszy Bank promuje takich właśnie zwycięzców – w sferze finansowej i w tych dziedzinach, które merytoryczny opiekun konkursu – wiodąca firma doradztwa strategicznego Kearney – nazwał „kategoriami pozafinansowymi”. W tym roku postanowiliśmy zwiększyć ich liczbę, ponieważ chcieliśmy nie tylko zwrócić większą uwagę na sprzedaż i obsługę, tak istotne z punktu widzenia klientów, lecz również na te zjawiska, które wyznaczają wieloletnie trendy w świecie finansów. Należą do nich m.in. CSR i zrównoważony rozwój, a także technologia i bezpieczeństwo.

Zrównoważony rozwój to zjawisko cywilizacyjne i oczekiwany przez akcjonariuszy kierunek ekspansji sektora finansowego, co w oczywisty sposób będzie miało przełożenie na jego wyniki. Technologia to konieczność, co pokazały ostatnie dwa pandemiczne lata.

Bez zapewnienia bezpieczeństwa nie może funkcjonować żaden liczący się podmiot i każdy uszczerbek w tej dziedzinie powoduje bezpowrotną skazę na wizerunku, co ma bezpośredni wpływ na finanse.

Harmonijne zestawienie kategorii finansowych i pozafinansowych pozwala stworzyć precyzyjną charakterystykę banku, zarówno pod kątem jego bieżącej kondycji, jak i wybiegającą w przyszłość. Zwycięzcy tegorocznej edycji posiadają więc zarówno solidne fundamenty, jak i potężny potencjał pozwalający na optymistyczne prognozowanie przyszłości.

Najlepszym dużym bankiem komercyjnym został w tym roku Bank Pekao SA, drugie miejsce zajął PKO Bank Polski, a trzecie Bank Millennium. W kategorii małych i średnich banków komercyjnych zwyciężył Alior Bank przed Bankiem Credit Agricole.

Pierwsze miejsce wśród banków spółdzielczych zajął Bank Spółdzielczy w Czarnkowie, na drugim miejscu uplasował się Bank Spółdzielczy w Brodnicy a na trzecim Bank Spółdzielczy w Wąsewie.

Jak co roku, także w tej edycji przyznaliśmy tytuł Bankowego Menedżera Roku. W kategorii banków komercyjnych został nim Leszek Skiba, prezes Banku Pekao SA, a banków spółdzielczych – Urszula Zalewska, prezes Banku Spółdzielczego w Wąsewie.

W tym roku redakcja „Gazety Bankowej” przyznała w konkursie Bankowy Menedżer Roku również Nagrodę Specjalną. Otrzymał ją Jacek Szugajew, prezes działającego na Ukrainie Kredobanku, którego właścicielem jest PKO Bank Polski. Kredobank osiągnął w zeszłym roku znakomite wyniki finansowe, a po wybuchu wojny na Ukrainie przeprowadził – przy udziale swojego głównego akcjonariusza – ewakuację kilkuset pracowników do Lwowa i na terytorium Polski.

Dziękujemy bankom za udział w naszym konkursie. Gratulujemy zwycięzcom – menedżerom i bankom.

Życzymy kolejnych sukcesów, które z pewnością będą budowały siłę całego sektora finansowego w Polsce.

ORGANIZATOR:

PARTNER MERYTORYCZNY:

W tym roku miała miejsce już 30. edycja konkursu „Gazety Bankowej”. Po raz kolejny na bazie analizy danych banków pozyskanych w ankiecie oraz głosowania Kapituły Konkursu, przy merytorycznym wsparciu wiodącej firmy doradztwa strategicznego Kearney, wyłoniony został Najlepszy Bank Komercyjny oraz Najlepszy Bank Spółdzielczy. Najlepszy bank nie tylko pod kątem finansowych wyników dla akcjonariuszy, lecz w znacznie szerszym rozumieniu – z uwzględnieniem potrzeb klientów i misji pełnionej przez banki w gospodarce, ujętej pod hasłem strategii eSG (wpływu na otoczenie środowiskowe, społeczne oraz praktyk zarządczych i ładu korporacyjnego – environmental, Social, Governance). Ostatni rok był kolejnym rokiem pandemii COVID-19, a także niezwykle dynamicznie zmieniającej się sytuacji w otoczeniu gospodarczym. Stanowiło to kolejny rok wyzwań, ale także szans dla sektora bankowego rozwiń

Rok 2021 był rokiem skrajności

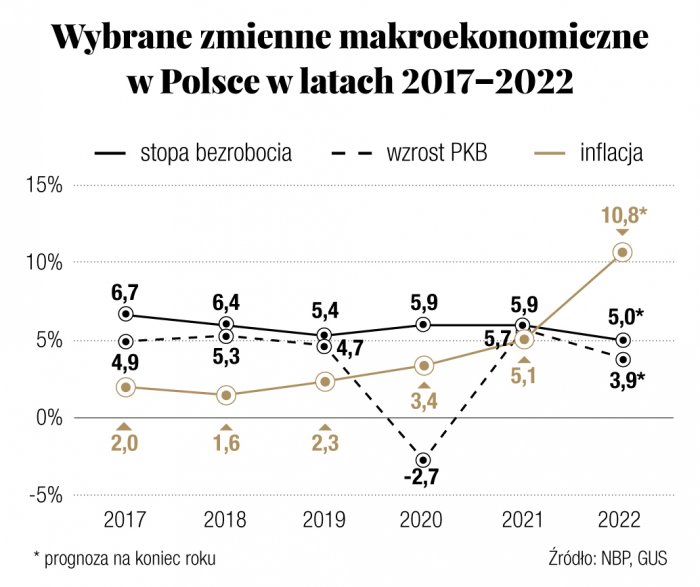

Rok 2020 był początkiem kryzysu związanego z COVID-19, który wywarł olbrzymi wpływ na całą gospodarkę, w tym na sektor bankowy. W 2021 r. banki i konsumenci nie mogli uznać, że przyzwyczaili się i dostosowali do nowej sytuacji, ponieważ wciąż podlegała ona niezwykle dynamicznym zmianom. Szczególnie w sektorze bankowym miniony rok można nazwać rokiem skrajności. Doświadczyliśmy wówczas lockdownu związanego z COVID-19, rekordowo niskich stóp procentowych, bardzo dużego popytu na kredyty hipoteczne, niskiego bezrobocia, najwyższej od kilkunastu lat inflacji i w konsekwencji dynamicznych podwyżek stóp procentowych, których ciąg dalszy obserwujemy również w roku bieżącym. Po gwałtownym spadku PKB w pandemicznym roku 2020 (-2,7 proc.), w 2021 nastąpiło znaczące odbicie gospodarcze, ze wzrostem na poziomie 5,7 proc. Kluczowym czynnikiem makroekonomicznym w 2021 r. była jednak inflacja. Średnioroczny wskaźnik CPI w roku 2020 wyniósł w Polsce 3,4 proc., natomiast w roku 2021 – aż 5,1 proc.

Przyśpieszający trend się umacnia – w ujęciu miesięcznym CPI w grudniu 2021 wyniosła 8,6 proc., a maju br. – już 13,9 proc. i przewidywany jest jej dalszy wzrost.

Przyśpieszająca inflacja wywołała reakcję NBP, który rozpoczął serię podwyżek stóp procentowych. Ruch ten był jednym z czynników krótkoterminowego polepszenia wyników finansowych banków w zeszłym roku. Jednocześnie jednak nastąpił zauważalny spadek popytu w obszarze kredytów hipotecznych. Może to zwiastować nadchodzące w dłuższej perspektywie wyzwanie obniżonego popytu na finansowanie dłużne i pogarszającą się jakość portfela kredytowego, a zatem rosnące koszty jego obsługi.

Polski rynek kredytowy urósł w 2021 roku o 6 proc. Wzrost portfela kredytowego był powodowany głównie dynamicznym wzrostem kredytów hipotecznych (7 proc.). Wartość kredytów konsumpcyjnych klientów indywidualnych wzrosła o 5 proc., podobnie jak kredytów firmowych. W tej ostatniej kategorii obserwowane było duże zróżnicowanie – kredyty dla MŚP zmalały o 4 proc., a kredyty korporacyjne wzrosły o 16 proc.

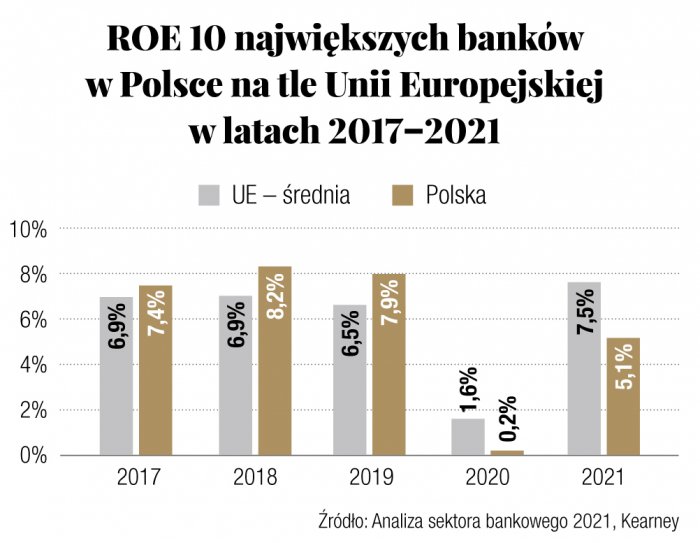

Jakkolwiek zeszłoroczne wyniki były znacznie lepsze niż w roku 2020, jednak wciąż dalekie od wyników z lat poprzednich. Wskaźnik ROE dla całego sektora w minionym roku wyniósł 5,1 proc. (0,2 proc. w 2020, 7,9 proc. w 2019). Był to jednak wynik poniżej średniej w krajach Unii Europejskiej, wynoszącej w 2021 r. 7,5 proc.

Warto przy tym zaznaczyć duży poziom zróżnicowania pomiędzy wynikami poszczególnych banków. Poziom ROE (wskaźnik rentowności kapitału własnego) wśród 10 największych banków w Polsce wahał się od 15 proc. do -80 proc. Jednocześnie 7 z 10 banków

uzyskało pozytywny wynik ROE. Również w kwestii wskaźnika ROA (wskaźnik rentowności aktywów) 7 z 10 największych banków uzyskało w 2021 r. dodatni poziom.

Prognozy na rok 2022 są obarczone dużą dozą niepewności. Dotyczy to zarówno czynników makroekonomicznych, jak i regulacyjnych. Banki, podobnie jak wszystkie przedsiębiorstwa, będą musiały się nauczyć funkcjonować w nowej rzeczywistości, w której prognozy obarczone są większymi błędami niż w minionych latach, a w gospodarce panuje podwyższona zmienność. Przyśpieszająca inflacja będzie oznaczała utrzymanie i prawdopodobnie dalsze podwyżki już i tak wysokich stóp procentowych. Jednocześnie przewiduje się utrzymanie niskiego poziomu bezrobocia. Obecna prognoza NBP dotycząca wzrostu PKB w roku 2022 na poziomie 3,9 proc. jest także obarczona dużą niepewnością. Zgodnie z przewidywaniami, rok 2022 rozpocznie kilkuletni okres wysokiej zmienności, turbulencji i biznesowego chaosu. Jednak poza zagrożeniami, okres ten przynosi również szanse. Może to być czas znaczących zmian na świecie, w tym redefinicji głównych ośrodków ekonomicznych i globalnych łańcuchów dostaw, a także zmiany modeli funkcjonowania przedsiębiorstw. Może być to też czynnik napędowy dla trendów takich jak zrównoważony rozwój czy ESG, dający organizacjom, w tym bankom, więcej narzędzi do kształtowania i wpływania na otaczającą je rzeczywistość.

Jak wybrać najlepszy bank?

Konkurs składał się z dwóch etapów: analizy danych otrzymanych od banków oraz głosowania Kapituły Konkursu. Zarówno za pierwszy, jak i za drugi etap oceny bank mógł otrzymać maksymalnie 100 punktów.

W celu pozyskania danych do pierwszego etapu posłużyliśmy się ankietą, składającą się ze szczegółowych pytań, dotyczących – poza wskaźnikami finansowymi – również danych operacyjnych, m.in. liczby aktywnych klientów detalicznych, średniego czasu oczekiwania na połączenie w call center, dostępnych funkcjonalności aplikacji mobilnej czy utworzenia celów strategicznych ESG. Na podstawie nadesłanych odpowiedzi dokonaliśmy szczegółowej analizy jakości banków w poszczególnych obszarach.

W drugim etapie oceny dokonywali członkowie Kapituły Konkursu. W jej skład weszli m.in. profesorowie polskich uczelni ekonomicznych, członkowie Rady Polityki Pieniężnej, a także redaktorzy „Gazety Bankowej”. Ocena w tym etapie bazowała na wiedzy eksperckiej i doświadczeniu z zakresu rynku bankowego.

Warto jednak podkreślić, że w 2021 r. ponownie dostosowaliśmy formułę konkursu i kryteria oceny do współczesnych uwarunkowań, wyzwań rynkowych oraz do misji, jaką banki pełnią w gospodarce. Przed rokiem 2020 ocena banków bazowała jedynie na wskaźnikach finansowych, np. ROA, ROE czy C/I (koszty do dochodów). W zeszłorocznej edycji postanowiliśmy, że poza aspektami finansowymi, które są ważne dla inwestorów i akcjonariuszy, warto zwrócić uwagę na kwestie istotne dla klientów, takie jak sprzedaż, obsługa i innowacyjność.

W obecnej edycji konkursu postanowiliśmy zwiększyć liczbę kategorii pozafinansowych, na podstawie których wybierany był Najlepszy Bank, uwzględniając:

• CSR i zrównoważony rozwój,

• Customer Experience,

• Sprzedaż,

• Obsługę klienta,

• Marketing i Produkt,

• Technologię i Bezpieczeństwo.

Wyniki konkursu

W tegorocznej edycji tytuł Najlepszego Banku Komercyjnego w kategorii Duży Bank Komercyjny otrzymał Bank Pekao SA. Uzyskał on najwyższy wynik zarówno w ankiecie, jak i w głosowaniu Kapituły Konkursu. Szczególnie wysokie wyniki otrzymał on w obszarze sprzedażowym, a także Customer Experience. Bank wyróżnił się krótkim czasem odpowiedzi na wnioski kredytowe oraz krótkim czasem od decyzji kredytowej do wypłaty środków, co stanowi o skutecznych inwestycjach w automatyzację i optymalizację procesów kredytowych. Istotną przewagą banku są również rozwinięte kanały sprzedaży produktów bankowych on-line i związany z nimi wysoki na tle konkurencji odsetek sprzedaży produktów bankowych tymi kanałami.

W kategorii Mały i Średni Bank Komercyjny tytuł najlepszego banku uzyskał Alior Bank. Ten bank również uzyskał wysoką ocenę w kategorii Customer Experience, a także wyróżnił się w obszarze marketingu. Głównymi przewagami banku był krótki czas decyzji kredytowej i wysoki poziom obsługi klienta, co potwierdziły chociażby wyniki badań NPS. Bank jest też najbardziej rozpoznawalną marką w swojej kategorii.

W przypadku banków spółdzielczych zwycięzcą tegorocznej edycji został Bank Spółdzielczy w Czarnkowie. On również wyróżnił się najbardziej w kategoriach Obsługi Klienta i Customer Experience. Na tle innych banków spółdzielczych odznacza się głównie wysokim współczynnikiem udziału klientów mobile i on-line w ogóle klientów, a także wysokim poziomem obsługi klientów.

Poza samymi bankami „Gazeta Bankowa” nagrodziła również najlepszych menedżerów banków. Bankowym Menedżerem Roku 2021 w kategorii banków komercyjnych został prezes Zarządu Banku Pekao SA – Leszek Skiba. W kategorii na najlepszego menedżera wśród banków spółdzielczych zwyciężyła natomiast Urszula Zalewska, prezes Banku Spółdzielczego w Wąsewie. W obu przypadkach Kapituła doceniła szczególnie zdolność do zarządzania instytucją i dostosowania do warunków rynkowych w tym niezwykle dynamicznym okresie. Wyniki konkursu na Bankowego Menedżera Roku pokazują, jak duża jest zależność pomiędzy dobrym prezesem i funkcjonowaniem banku. Zwycięzcy stoją na czele instytucji, które uzyskały świetne wyniki w Konkursie Najlepszy Bank – odpowiednio 1. miejsce w kategorii Duży Bank Komercyjny i 3. miejsce w kategorii Najlepszy Bank Spółdzielczy. Jednocześnie wyniki jasno wskazują, jak istotne z punktu widzenia strategicznych decyzji są inwestycje w doświadczenie klienta. Najlepsze banki 2021 r. to banki klientocentryczne, stawiające na wysoką jakość obsługi w każdym punkcie kontaktu z klientem. Klientocentryczność należy rozumieć nie tylko jako doskonałość operacyjną (np. przy procesach kredytowych), lecz również elastyczność ofertową w odpowiadaniu na zmieniające się potrzeby i dynamiczną sytuację rynkową.

Jakie trendy kształtowały sektor bankowy w 2021 r.

Ostatnie miesiące pozwoliły bankom na osiągnięcie bardzo dobrych wyników finansowych, dzięki wykorzystaniu korzystnej koniunktury gospodarczej i sprzyjających warunków makroekonomicznych. Warto jednak pamiętać, że mimo dobrych wyników sektor działa przy bardzo dużym poziomie niepewności, a także mierzy się z wyzwaniem dostosowania do obecnych wymagań rynków i klientów, które są surowsze oraz bardziej dynamiczne, niż kiedykolwiek wcześniej. Doskonale widoczne jest to chociażby na rynku hipotecznym, który w ostatnich miesiącach przykuwał uwagę obserwatorów i stanowi jeden z najważniejszych obszarów zmian w perspektywie 2022 r.

Kluczowe trendy roku 2021, które będą oddziaływać na rynek również w kolejnych latach:

• Zintensyfikowane przechodzenie klientów do kanałów on-line i mobile,

• Rosnąca świadomość oraz formułowanie potrzeb w kwestii CSR i ESG,

• Niepewność dotycząca otoczenia regulacyjnego i zewnętrznego.

Przejście do kanałów bankowości elektronicznej

Transformacja bankowości tradycyjnej w kierunku kanałów elektronicznych i zmniejszenie fizycznej obecności banków wciąż jest jednym z najsilniejszych trendów kształtujących polską bankowość, szczególnie w obszarze detalicznym. Objawia się to zarówno po stronie popytowej – klienci banków coraz chętniej korzystają z bankowości elektronicznej, jak i po stronie podażowej, czyli w organizacji samych banków, które digitalizują procesy, ograniczają liczbę pracowników i likwidują oddziały. Trend ten został wzmocniony przez pandemię i utrzymał się w roku 2021. Co jest jednak kluczowe z perspektywy minionego roku, to fakt, że zniesienie ograniczeń związanych z COVID-19 nie spowodowało spowolnienia ani tym bardziej odwrócenia tego trendu.

Klienci banków przez ograniczenia związane z COVID-19 zostali w 2020 r. w pewnym stopniu zmuszeni do korzystania z coraz większej liczby rozwiązań cyfrowych, poprzez znaczące ograniczenie dostępności tych usług w formie tradycyjnej, wynikające z lockdownu.

Dzięki temu wiele rozwiązań, stosowanych wcześniej głównie przez młodszą część społeczeństwa, takich jak bankowość elektroniczna, zyskało znacząco na popularności. Jednocześnie wielu konsumentów uznało tę formę korzystania z usług bankowych za wygodną, co spowodowało trwałe przeniesienie części operacji bankowych ze sfery tradycyjnej do elektronicznej. Badania dotyczące aktywności użytkowników systemów bankowości internetowej w Polsce potwierdzają powyższe rozważania.

Szacuje się, że na koniec roku 2021 w Polsce ponad 22 mln osób aktywnie korzystało z usług bankowości elektronicznej i mobilnej. Dla banków stanowiło to okazję do przyśpieszenia procesu redukcji liczby placówek, umożliwiającego ograniczenie kosztów operacyjnych. Zgodnie z badaniem przeprowadzonym w ramach Retail Banking Radar 2022 liczba oddziałów 10 największych banków w Polsce zmniejszyła się w 2021 r. o 9 proc., z 4 470 do 4 086. Co ważne, każdy z analizowanych banków zmniejszył w tym okresie liczbę placówek. Trend spadkowy utrzymuje się również, jeśli chodzi o ogólny poziom zatrudnienia w bankach, które spadło w 2021 r. z 149 do 143 tys. pracowników. Jednocześnie jedynie 2 z 10 największych banków w Polsce w tym okresie zwiększyły zatrudnienie (warto zaznaczyć jednak, że wzrost zatrudnienia w tych bankach wiązał się głównie ze wzrostem liczby pracowników centrali). Tymczasem wyniki ankiety pokazują nam, że banki utrzymały wysoki poziom odsetka sprzedaży on-line i mobile w każdej kategorii produktowej, mimo zniesienia większości obostrzeń w funkcjonowaniu placówek bankowych w 2021 r.

Jeszcze w 2020 r. banki wprowadzały liczne innowacje, takie jak zdalna weryfikacja wniosków kredytowych czy wniosków o otwarcie konta. W roku 2021 było to już standardem, dostępnym we wszystkich dużych bankach w Polsce. Jednak redukcja fizycznej obecności placówek bankowych zmniejszyła ich dostępność dla klientów.

Jednym z wyzwań stojących przed bankami w przyszłości jest zachęcenie najbardziej tradycyjnej grupy klientów do usług bankowości elektronicznej, a także odpowiednie zarządzanie malejącą liczbą oddziałów, niejako „wymyślenie ich na nowo” i dostosowanie ich formatu do nowych potrzeb oraz oczekiwań klientów.

Wdrażanie kwestii CSR i ESG

Trendem nabierającym szczególnego znaczenia w minionym roku były kwestie CSR i ESG. CSR oznacza społeczną odpowiedzialność biznesu, natomiast ESG to działalność przedsiębiorstw w kategoriach środowiskowych (z ang. environmental), społecznej odpowiedzialności (z ang. social responsibility) i ładu korporacyjnego (z ang. corporate governance). Trend wprowadzania inicjatyw z obszaru ESG już dziś jest widoczny w bankowości i będzie nadawał ton rozwojowi sektora w kolejnych latach.

Trend ten jest kształtowany przez dwa czynniki, czyli presję regulacyjną i oczekiwania ze strony konsumentów. Presja regulacyjna wiąże się z inicjatywami legislacyjnymi mającymi na celu zwiększenie transparentności organizacji lub osiągnięcia neutralności węglowej. Klienci stają się natomiast coraz bardziej świadomi kwestii ESG i mają one dla nich coraz większe znaczenie przy dokonywaniu decyzji zakupowych.

Według wyników przeprowadzonego przez Kearney badania Retail Banking Radar 2022 (RBR 2022) w Polsce ok. 30 proc. konsumentów jest w stanie zapłacić za produkt bankowy posiadający cechy ESG do 10 proc. Więcej w porównaniu ze standardowym produktem. Kolejnym aspektem są tzw. zielone inwestycje. Jak wynika z badania RBR 2022, ponad połowa klientów sektora bankowego w Polsce planuje w ciągu najbliższych pięciu lat dokonać tzw. zielonej inwestycji – głównie jest to inwestycja w wydajność energetyczną gospodarstwa domowego, inwestycja w odnawialne źródła energii i zakup samochodu elektrycznego. 77 proc. z nich deklaruje jednocześnie, że planuje finansować te inwestycje z pomocą banku. To stwarza dużą lukę inwestycyjną, a także generuje popyt na usługi bankowe w obszarze uznawanym wcześniej za marginalny. Kolejnym ważnym wnioskiem z badania RBR 2022 jest to, że klienci coraz częściej patrzą na czynniki ESG przy wyborze banku – w Polsce ok. 80 proc. konsumentów uznaje ESG za ważny czynnik oceny instytucji finansowej.

Rosnąca świadomość konsumentów powoduje, że banki przykładają coraz większą wagę do wdrażania inicjatyw ESG. 29 z 30 największych światowych instytucji finansowych w swojej agendzie strategicznej posiada inicjatywy ESG. Zgodnie z przeprowadzoną wśród zarządzających firmami ankietą Kearney „CxO Survey 2021” 81 proc. osób zasiadających w zarządach przedsiębiorstw różnej wielkości w Europie Środkowo-Wschodniej (oraz 93 proc. globalnie) uważa, że kwestie środowiskowe powinny być jednym z elementów strategii rozwoju ich firmy.

Trend ten był jednym z głównych powodów, które skłoniły nas do zmiany formatu tegorocznej ankiety tak, by móc lepiej podkreślić kwestię ESG i CSR. Z jednej strony są to kwestie, które będą kształtowały sektor bankowy w przyszłości, z drugiej zaś – banki, dzięki swojej pozycji, posiadają w tym obszarze pewnego rodzaju misję i mają możliwość wspierania wdrażania inicjatyw zrównoważonego rozwoju w gospodarce, poprzez zapewnienie finansowania, a także odpowiednich wzorców. W polskim sektorze bankowym widoczne są liczne inicjatywy ESG, w tej kwestii warto wyróżnić szczególnie bank BNP Paribas. Przykładami inicjatyw ESG, podjętych przez grupę, są m.in. zobowiązanie do zaprzestania finansowania projektów elektrowni węglowych do 2030 r., wspieranie lokalnych społeczności poprzez Program Grantów Lokalnych, wiele projektów edukacyjnych, w tym z dziedziny finansowej, oraz liczne inicjatywy wspierające sektor rolniczy – takie jak Agro Hub i Food & Agro Conference. W tegorocznym konkursie BNP Paribas uzyskał najwyższy wynik w kategorii CSR i ESG. To również jeden z banków będących liderem we wdrażaniu kwestii ESG w swojej strategii w skali globalnej.

Niepewność dotycząca otoczenia regulacyjnego i makroekonomicznego

Miniony rok był kolejnym, niezwykle dynamicznym okresem w kwestii otoczenia ekonomicznego i regulacyjnego. Na początku roku w gospodarce utrzymywane były rekordowo niskie stopy procentowe, a inflacja nie przekraczała dopuszczalnego pasma wahań. Wraz ze stopniowym wzrostem inflacji pojawiały się sprzeczne komunikaty dotyczące jej charakteru. W drugiej połowie roku było oczywiste, że inflacja staje się realnym problemem w gospodarkach światowych, w tym w Polsce. Rozpoczął się proces podnoszenia stóp procentowych w celu walki z najwyższą od lat inflacją.

W 2021 r., szczególnie w drugiej połowie, banki odniosły znaczące korzyści finansowe związane z podwyżkami stóp procentowych. Dalsze podwyżki w 2022 r., a także prognozy dotyczące utrzymania wysokiej inflacji w okresie 1–2 lat, które będą się wiązały z utrzymaniem wysokich stóp procentowych, stwarzają korzystne perspektywy dla sektora bankowego na lata 2022–2023.

Jednocześnie taka pobieżna ocena nie jest wystarczająca, by dobrze zrozumieć rzeczywistą sytuację w sektorze bankowym. Należy uwzględnić znaczącą niepewność regulacyjną związaną z funkcjonowaniem banków w Polsce. To temat wychodzący poza ramy czasowe roku 2021, a jednocześnie kluczowe w celu zrozumienia dalszych perspektyw rozwoju sektora. Chodzi tu o rozwiązania regulacyjne, takie jak wprowadzenie możliwości wakacji kredytowych lub likwidacja wskaźnika WIBOR, stanowiącego dziś bazę do kalkulowania rat kredytów złotówkowych. Wprowadzenie wakacji kredytowych miałoby znaczący wpływ na rentowność i płynność sektora bankowego. W przypadku likwidacji wskaźnika WIBOR, choć nie jest to nowy pomysł, brak dotąd konsensusu dotyczącego mechanizmu indeksacji, jaki miałby zastąpić obecny benchmark. Jednocześnie, zgodnie z zapowiedziami rządu, WIBOR ma zostać zlikwidowany do końca 2022 r. Kwestie te mogą mieć znaczący wpływ na rentowność sektora bankowego w roku bieżącym, a także na obecny i średnioterminowy poziom awersji do ryzyka.

Utrzymanie wysokiej niepewności zostało wzmożone w roku 2022. Wojna na Ukrainie oraz jej społeczne i ekonomiczne następstwa mają silny wpływ na sektor bankowy i całą gospodarkę, jednak ich skala, a także kierunek rozwoju są trudne do przewidzenia. W związku z występowaniem wielu czynników niepewności oraz pozytywnym oddziaływaniem aktualnych stóp procentowych na portfolio aktywów bankowych przewidujemy, że banki w najbliższych miesiącach będą działały przy wysokim poziomie awersji do ryzyka. Powinno się to przełożyć na dalsze ograniczanie dostępności do finansowania zarówno dla osób fizycznych, jak i przedsiębiorstw.

Rynek kredytów hipotecznych

Jednym z kluczowych tematów związanych z sektorem bankowym w roku 2021 były kredyty hipoteczne. Rynek kredytów hipotecznych w Polsce urósł w roku 2021 o 7 proc. Głównymi czynnikami napędzającymi wzrost były rekordowo niskie stopy procentowe, odbicie gospodarcze po kryzysie z roku 2020, wzrost cen mieszkań i poluzowanie procedur bankowych dotyczących udzielania nowych kredytów. Czynniki te doprowadziły do dużego zainteresowania kredytami hipotecznymi. Wartość nowych kredytów hipotecznych była w roku 2021 o 37 proc. wyższa niż w przedpandemicznym, 2019 r. Jednocześnie w drugiej połowie 2021 r. rozpoczął się proces podnoszenia stóp procentowych w celu walki z inflacją.

Wysokość referencyjnej stopy procentowej wzrosła z poziomu 0,1 proc. w styczniu 2021 do 1,75 proc. w grudniu 2021 i 6,00 proc. w czerwcu 2022 r. Spowodowało to drastyczny spadek popytu na kredyty hipoteczne, związany ze znaczącym zaostrzeniem mechanizmów wyliczania zdolności kredytowej. Z perspektywy banków ocena tego zjawiska może być analizowana w dwóch kluczowych aspektach. Po pierwsze, duża liczba kredytów zawartych w ubiegłym roku i utrzymywanie wysokich stóp procentowych powinny pozytywnie wpłynąć na wyniki sektora finansowego w roku 2022. Jednocześnie jednak dalszy wzrost stóp procentowych może doprowadzić do zwiększenia odsetka konsumentów niebędących w stanie regulować zobowiązań z tytułu kredytu, co może się przełożyć na podwyższony współczynnik niespłacanych kredytów (NPL – non-performing loans).

Kolejnym aspektem związanym z hipotekami są tzw. kredyty frankowe. Początek sporów prawnych pomiędzy bankami a kredytobiorcami dotyczący tych kredytów miał miejsce około 10 lat temu, jednak proces ten zdecydowanie przyśpieszył w latach 2020–2021. Według szacunków, na koniec 2021 r. w sądach wszystkich instancji prowadzonych było ok. 74 tys. spraw dotyczących kredytów frankowych. Sytuacja ta przekłada się na wyniki finansowe banków w Polsce. Zgodnie z analizą przeprowadzoną przez Kearney suma rezerw zawiązanych przez banki w Polsce na poczet ryzyka związanego z kredytami frankowymi w 2021 r. wyniosła 7,6 mld zł. Warto podkreślić, jak duży wpływ miało to na wyniki finansowe sektora bankowego – ROE za rok 2021 z uwzględnieniem tych rezerw wyniosło 5,1 proc., natomiast bez uwzględnienia tych rezerw – 10,1 proc. Stąd można przypuszczać, że w nadchodzącym okresie kredyty w CHF będą nadal czynnikiem istotnie zwiększającym stopień niepewności rynku, zwiększającym już i tak wysoce ostrożne nastawienie do ryzyka jego uczestników.

Podziękowania

Dziękujemy wszystkim uczestnikom tegorocznego konkursu za udział w badaniu i dostarczenie wysokiej jakości danych. Utrzymana wysoka frekwencja (banki biorące udział w badaniu to ponad 70 proc. Aktywów bankowych w Polsce) świadczy z jednej strony o niezmiennej chęci rywalizacji na rynku, z drugiej zaś – o dużej otwartości i transparentności banków.

Nowa formuła badania pokazała, że banki skupiają się nie tylko na wynikach finansowych, lecz również na szeroko rozumianym Customer Experience oraz na kwestiach społecznej odpowiedzialności biznesu.

Mimo znaczącej poprawy wyników sektora bankowego, a także sprzyjających warunków makroekonomicznych, przed bankami w najbliższym roku będzie stało wiele wyzwań, zarówno związanych z zarządzaniem operacjami, jak i modyfikacją strategii w celu lepszego zaadresowania kwestii ESG. Będą one z pewnością wpływać na pozycję konkurencyjną banków, stając się przedmiotem naszej uwagi w kolejnych edycjach badania.

Autorzy:

Krystian Kamyk - Partner, Kearney

Jakub Siekierzyński - Menedżer , Kearney

Michał Buksiński - Konsultant, Kearney

Przedłużamy termin wysyłania ankiet do konkursu Najlepszy Bank 2022 i Bankowy Menedżer Roku 2021 rozwiń

Zgłoszenia można przesyłać do 13 maja. Na wyraźne życzenie banków, które pracują jeszcze nad ankietami, termin wydłużyliśmy o trzy dni.

Tegoroczna edycja konkursu Najlepszy Bank 2022 jest 30. z kolei, natomiast Bankowy Menedżer Roku 2021 ma już swoją 24. odsłonę. Konkurs bankowy ma za zadanie wyróżnić najlepsze instytucje finansowe działające w naszym kraju oraz zarządzających nimi menedżerów. Obejmuje zarówno banki komercyjne jak i spółdzielcze.

Wyniki konkursu opublikujemy w lipcowym wydaniu „Gazety Bankowej”.

Nominowani w kategorii: Banki Komercyjne rozwiń

Brunon Bartkiewicz, prezes ING Banku Śląskiego

Związany z ING Bankiem Śląskim i z ING od początku lat 90. W 1995 roku został prezesem Banku Śląskiego. Od 2000 roku przez kolejne cztery lata sprawował funkcję dyrektora generalnego oraz członka zarządu w banku ING Direct NV. W 2004 roku objął stanowisko prezesa ING Banku Śląskiego. W 2010 roku został członkiem General Management Team w ING Direct. Od 2012 do 2014 roku nadzorował działalność ING we Francji, Włoszech, Polsce, Hiszpanii, Rumunii oraz Turcji. Od 2014 roku, jako Chief Innovation Officer w Grupie ING, zajmował się wdrażaniem innowacji w ING. W 2016 roku ponownie został powołany na stanowisko prezesa ING Banku Śląskiego.

W 2021 roku ING Bank Śląski zwiększył wartość kredytów, zanotował dalszy wzrost liczby transakcji i sprzedaży w kanałach cyfrowych, a jego skonsolidowany zysk netto wyniósł 2 308,3 mln zł w porównaniu z 1 337,6 mln zł w 2020 roku. Liczba klientów w bankowości detalicznej wzrosła do 4,3 mln, a w bankowości korporacyjnej – do 503 tys. firm. Bank umocnił swoją pozycję na rynku: jego udział w kredytach segmentu korporacyjnego wzrósł do 12,62 proc., a w rynku kredytów dla klientów indywidualnych - do 8,86 proc.

Michał Gajewski, prezes Santander Bank Polska

Z sektorem bankowym związany od 1992 r. W latach 1992-2008 pracował w Grupie Kapitałowej WBK, a następnie BZ WBK. Pełnił szereg funkcji: pracował w oddziale banku, realizował obowiązki zarządcze średniego i wyższego szczebla, był członkiem zarządu Banku Zachodniego WBK. W latach 2008–2011 był wiceprezesem w Banku BGŻ, w 2012 rozpoczął pracę w Banku Millenium, w którym w roku 2015 został powołany na funkcję członka zarządu. W 2016 Michał Gajewski został prezesem Banku Zachodniego WBK (obecnie Santander Bank Polska).

W 2021 roku bank zwiększył liczbę zdalnych procesów i produktów, ułatwiających codzienne bankowanie. Wyraźnie wzrosła zarówno liczba klientów korzystających z bankowości mobilnej, jak i liczba realizowanych w ten sposób transakcji. Na przykład, w segmencie detalicznym, liczącym 4,9 mln klientów, 2,7 mln było aktywnych cyfrowo (wzrost o 9 proc. w relacji rok do roku), a 2 mln to użytkownicy mobilni (wzrost o 18 proc.). Liczba transakcji mobilnych zwiększyła się w tej grupie o 42 proc., do 160,3 mln. W zeszłym roku bank wdrożył EKO Kredyt gotówkowy, polegający na zwrocie prowizji, jeżeli klient dostarczył fakturę za zakup lub montaż eko produktu. We współpracy z Uniwersytetem Ekonomicznym w Krakowie Santander Bank Polska zrealizował projekt pod nazwą „Akademia Santander Universidades 2021 online”, w ramach którego przeprowadzono cykl webinariów z liderami Santander Bank Polska dla studentów oraz absolwentów polskich uczelni wyższych. W zeszłym roku zysk netto grupy Santander Bank Polska wyniósł 1,11 mld zł (wzrósł o 7 proc.).

Piotr Kwiatkowski, prezes Crédit Agricole Bank Polska

Kieruje bankiem od 2017 r. Z Crédit Agricole związany jest od 2007 r. investment Bank Oddział w Od 2013 r. pełnił funkcję wiceprezesa, odpowiadając m.in. za bankowość korporacyjną, inwestycyjną, rynki kapitałowe oraz analizy makroekonomiczne. Wcześniej, jako dyrektor generalny, zarządzał Crédit Agricole Corporate and Investment Bank Oddział w Polsce. Był również członkiem rady nadzorczej Crédit Agricole Bank Polska. W branży bankowej Piotr Kwiatkowski pracuje od ponad 20 lat; był dyrektorem biura kredytów w Banku Handlowym (obecnie City Bank Handlowy), kierował m.in. Departamentem Finansowania Strukturalnego i Handlu oraz segmentem strategicznych klientów korporacyjnych w Pekao SA. Piotr Kwiatkowski jest absolwentem Politechniki Warszawskiej i Uniwersytetu Warszawskiego, a także doktorem nauk ekonomicznych Szkoły Głównej Handlowej w Warszawie.

Bank kierowany przez Piotra Kwiatkowskiego podjął wiele spektakularnych działań proekologicznych, takich jak kampania edukacyjna „Wyzwanie oszczędzanie”, obejmująca zagadnienia związane z oszczędzaniem pieniędzy i środowiska, a także przedsięwzięcie pod hasłem #mniejplastiku, zachęcające klientów i pracowników do walki z nadmiarem syntetycznych śmieci.

Bank ma na swoim koncie realizację nowatorskich projektów. Wdraża dla swoich klientów biznesowych – jako pierwszy bank na polskim rynku – nowoczesny system akceptacji płatności zbliżeniowych SoftPos. Aplikacja Elavon SoftPos zainstalowana na smartfonie czy tablecie z systemem Android 8.0 lub nowszym umożliwia dokonywanie płatności zbliżeniowych za usługi lub towary bez konieczności używania terminali płatniczych lub PiN-padów.

Leszek Skiba, prezes Banku Pekao

Kieruje bankiem od kwietnia 2020 roku. Od 2015 roku pełnił funkcję podsekretarza stanu w Ministerstwie Finansów, gdzie odpowiadał za nadzór nad polityką makroekonomiczną oraz nad legislacją w zakresie podatkowym. Wspierał prace legislacyjne związane z rynkami finansowymi i kapitałowymi, jak również przygotował koncepcję reformy systemu budżetowego. Od marca 2019 do kwietnia 2020 roku był przewodniczącym Rady Bankowego Funduszu Gwarancyjnego. W latach 2009-2015 pracował w Narodowym Banku Polskim w Instytucie Ekonomicznym. Od 2009 roku prowadzi działalność publiczną non-profit jako Przewodniczący Rady i ekspert Instytutu Sobieskiego.

Skonsolidowany zysk netto Banku Pekao w 2021 r. wyniósł 2,175 mld zł wobec 1,102 mld zł rok wcześniej, a więc prawie się podwoił. Był również wyższy niż w 2019 roku, kiedy wynik netto zamknął się kwotą 2,165 mld zł. Z bankowości mobilnej Pekao aktywnie korzystało na koniec 2021 roku 2,4 mln klientów w porównaniu do 2 mln na koniec 2020. Wzrósł wskaźnik digitalizacji, czyli miara możliwości cyfrowego dostępu do usług bankowych. Od czasu ogłoszenia czteroletniej strategii Pekao wiosną 2021 urósł on o 7 punktów procentowych do 57 proc. Cyfrowo sprzedanych zostało w zeszłym roku 61 proc. pożyczek gotówkowych, podczas gdy rok wcześniej było to 50 proc.

W związku z wojną na Wschodzie, bank przygotował specjalną ofertę dla Ukraińców, obejmującą darmowe konta dla klientów indywidualnych i firmowych z Ukrainy, aplikację mobilną i bankowość elektroniczną oraz obsługę infolinii w języku ukraińskim, a także zniósł opłaty za przelewy do banków na Ukrainie.

Jacek Szugajew, prezes Kredobanku (Ukraina)

Od 2018 roku w zarządzie Kredobank SA, na początku jako pierwszy zastępca prezesa, a obecnie jako prezes zarządu. Z rynkiem finansowym związany jest od początku lat 90. Pracował m.in. w Narodowym Banku Polskim, Citibanku, Rabobanku Polska, ABN AMRO Bank, PKO Banku Polskim i Banku Gospodarstwa Krajowego.

Jacek Szugajew jest absolwentem Wydziału Ekonomiki Produkcji Szkoły Głównej Planowania i Statystyki (obecnie Szkoła Główna Handlowa) w Warszawie. Ukończył również studia z zakresu bankowości i finansów na Uniwersytecie Sztokholmskim. Uczestniczył ponadto w programie doskonalenia zawodowego dla wyższej kadry kierowniczej w Harvard Business School i London Business School. Odbył także szkolenia w zakresie zarządzania ryzykiem kredytowym, bankowości międzynarodowej i ewidencji papierów wartościowych.

Właścicielem Kredobanku jest PKO Bank Polski. Centrala Kredobanku mieści się we Lwowie. W 2021 roku zysk Kredobanku wyniósł 796,3 mln hrywien i wzrósł o prawie 50 proc. w porównaniu z 2020 rokiem. Bank w ubiegłym roku wyraźnie wzmocnił swoją pozycję rynkową, awansował o 15. miejsc w sektorze bankowym pod względem aktywów netto.

W wojennych warunkach panujących na Ukrainie, Kredobank pracował sprawnie mimo bardzo trudnych okoliczności. Błyskawicznie reagował na zmiany i zagrożenia, z inicjatywy i w porozumieniu z PKO BP przeprowadził ewakuację pracowników z terenów najbardziej zagrożonych. Oddziały banku - w zachodniej Ukrainie, Kijowie, Kropywnyckim, Dnieprze, Odessie, Czerkasach, Połtawie, Zaporożu i Winnicy - funkcjonowały zgodnie z przyjętymi procedurami wojennymi, były otwarte dla klientów, zapewniały maksymalny dostęp do usług bankowych.

Nominowani w kategorii: Banki Spółdzielcze

Kamil Jałocha, prezes Świętokrzyskiego Banku Spółdzielczego w Jędrzejowie

Funkcję prezesa banku pełni od 1 stycznia 2020 r. Jest absolwentem studiów na Akademii Świętokrzyskiej im. Jana Kochanowskiego w Kielcach o specjalności: zarządzanie finansami. Ukończył studia podyplomowe w zakresie Zarządzanie Bankiem w Szkole Głównej Handlowej w Warszawie.

Od początku swojej kariery zawodowej związany jest z sektorem bankowości spółdzielczej. Od 31 grudnia 2007 r. do 30 września 2017 pracował w Banku Spółdzielczym w Szczekocinach, w którym przeszedł wszystkie stopnie kariery zawodowej: był analitykiem kredytowym, kierownikiem sekcji kredytów, członkiem zarządu, wiceprezesem ds. handlowych. Ze Świętokrzyskim Bankiem Spółdzielczym w Jędrzejowie związany jest od października 2017 r., kiedy został powołany na członka zarządu ds. handlowych.

Jako prezes zarządu, wprowadza nowoczesne formy komunikacji, dąży do rozwoju i poprawy jakości obsługi klientów. Efektem tych działań jest znacząca poprawa wyników banku i wzrost sumy bilansowej, która na przestrzeni dwóch ostatnich lat wzrosła o 186 proc. Pod jego kierownictwem bank zmienił się z banku obsługującego głównie klientów rolniczych w instytucję uniwersalną, ukierunkowaną również na klienta firmowego i osoby fizyczne. W wyniku tych działań kredyty detaliczne (gotówkowe) na koniec zeszłego roku stanowiły ponad 10 proc. portfela kredytowego osiągając dynamikę 262 proc. w 2020 r. oraz 398 proc. w 2021. Kredyty dla firm stanowiły ponad 20 proc. portfela kredytowego osiągając dynamikę 128 proc. w 2020 roku oraz 205 proc. w 2021. Przychody prowizyjne pochodzące ze sprzedaży ubezpieczeń na koniec 2021 r. stanowiły 2 proc. przychodów ogółem. Bank świadczy usługi nie odbiegające od standardów usług świadczonych przez banki komercyjne, w pełni wykorzystując cyfrowe kanały dostępu do bankowości oraz kreując wśród klientów kulturę tradycyjnej bankowości zawierającej elementy nowoczesnych rozwiązań. Ważnym osiągnięciem było połącznie się z Bankiem Spółdzielczym w Sędziszowie oraz zmiana systemu operacyjno-księgowego.

Tomasz Klimecki, prezes Rejonowego Banku Spółdzielczego w Lututowie

Jest absolwentem Politechniki Łódzkiej na Wydziale Organizacji i Zarządzania. Ukończył liczne studia podyplomowe w zakresie bankowości oraz matematyki. W ciągu ostatnich dziesięciu lat odbył ponad 130 szkoleń w zakresie zagadnień dotyczących bankowości.

Prace w Rejonowym Banku Spółdzielczym w Lututowie rozpoczął we wrześniu 2005 r. jako stażysta. Przez kolejne sześć lat zdobywał doświadczenie zawodowe na stanowisku doradcy klienta, doradcy kredytowego. Od 2011 r. pełnił przez trzy lata obowiązki dyrektora oddziału w Wieluniu. W wrześniu 2014 r. został powołany na stanowisko członka zarządu ds. handlu. Od grudnia 2017 r. pełni funkcję wiceprezesa ds. handlu, a od stycznia 2021 – wiceprezesa zarządu ds. handlu pełniącego obowiązki prezesa zarządu. 10 czerwca 2021 r. został powołany na stanowisko prezesa zarządu Rejonowego Banku Spółdzielczego w Lututowie.

W minionym roku podjął działania zmierzające do zmiany wizerunku banku, co przełożyło się na zdobycie prestiżowych nagród, m.in. w dziedzinie ekologii. Bank jest liderem wśród banków spółdzielczych jeśli chodzi o ubezpieczenia majątkowe. Oprócz dobrych wyników (suma bilansowa wzrosła w ciągu roku o 185 mln zł, tj. o 18 proc.), bank kierowany przez Tomasza Klimeckiego prowadzi szereg działań prospołecznych, np. zorganizował zbiórki na rzecz dzieci zmagające się z chorobami rzadkimi, zorganizował pierwszy raz w historii Lututowa „Lututowski Bieg Powstańczy” w celu upamiętnienia bitwy pod Lututowem w, której zginęli powstańcy styczniowi.

Tomasz Klimecki zasiada w Radzie Fundacji na Rzecz Rozwoju powiatu wieluńskiego, która oprócz pomocy dla uzdolnionej młodzieży, pomaga także osobom niepełnosprawnym.

Edward Tybor, prezes Banku Spółdzielczego Ziem Górskich KARPATIA

W latach 1987-1994 był dyrektorem Banku Spółdzielczego w Bukowinie Tatrzańskiej. Od 1994 roku jest prezesem Tatrzańskiego Banku Spółdzielczego - obecnie Banku Spółdzielczego Ziem Górskich KARPATIA. Zgodę na dobrowolne połączenie trzech banków (Tatrzańskiego Banku Spółdzielczego jako banku przejmującego z ETNO Bankiem Spółdzielczym oraz Bankiem Spółdzielczym Muszyna-Krynica Zdrój), wydała Komisja Nadzoru Finansowego w czerwcu 2020 r. Połączenie, pod wspólną nazwą Bank Spółdzielczy Ziem Górskich „KARPATIA”, było określane jako pionierskie przedsięwzięcie w sektorze bankowości spółdzielczej. Swoim zasięgiem bank obejmuje tereny m.in. Beskidu Żywieckiego, Orawy, Podhala, Spisza i Beskidu Sądeckiego.

Edward Tybor jest samorządowcem, od pięciu kadencji przewodniczącym Rady Powiatu Tatrzańskiego, a od trzech - przewodniczącym Rady Nadzorczej Europejskiego Ugrupowania Współpracy Terytorialnej TATRY.

Dariusz Wojciechowski, prezes Łódzkiego Banku Spółdzielczego

Jest absolwentem Akademii Rolniczej we Wrocławiu. Ukończył studia podyplomowe w Wyższej Szkole Gospodarstwa Wiejskiego w Warszawie na Wydziale Nauk Ekonomicznych w zakresie Bankowości i Finansów oraz studia podyplomowe w Wyższej Szkole Bankowej we Wrocławiu na Wydziale Finansów i Zarządzania (zarządzania ryzykiem w banku).

Pracę w banku rozpoczął w 1993 r. Przez kolejne lata zdobywał doświadczenie zawodowe najpierw w Wydziale Kredytowym, a następnie w Zespole Windykacji i Restrukturyzacji. W latach 2010-2012 pełnił obowiązki kierownika Zespołu RiW. Od 2013 do 2015 r. był dyrektorem oddziału. W 2016 r. został powołany do zarządu banku na stanowisko wiceprezesa, a 30 maja 2016 - prezesa.

Dariusz Wojciechowski podjął wiele działań zmierzających do zmiany wizerunku banku. W 2017r. bank zmienił siedzibę na bardziej funkcjonalną i przyjazną dla klienta. W 2019 r. została zmieniona nazwa banku z Bank Spółdzielczy Rzemiosła w Łodzi na Łódzki Bank Spółdzielczy. 30 kwietnia 2021 r., po niespełna rocznych rozmowach z przedstawicielami trzech banków spółdzielczych, doszło do połączenia Banku Spółdzielczego w Bełchatowie, Banku Spółdzielczego w Strykowie i Banku Spółdzielczego w Krośniewicach z Łódzkim Bankiem Spółdzielczym. Dzięki tej operacji, działając razem, jako jeden silny bank spółdzielczy, znacząco został podniesiony poziom bezpieczeństwa banku. Decyzja o połączeniu banków pozwoliła wypracować nowy model biznesowy w oparciu o doświadczenia banków łączących się, przy jednoczesnym wsparciu nowoczesnych technologii.

Urszula Zalewska, prezes Banku Spółdzielczego w Wąsewie

Jest absolwentką Wyższej Szkoły Menedżerskiej w Warszawie (w zakresie zarządzania w bankowości i finansach). Ukończyła studia podyplomowe w Wyższej Szkole Bankowej we Wrocławiu (bankowość) oraz w Szkole Głównej Gospodarstwa Wiejskiego (zarządzania bankiem spółdzielczym). Posiada Certyfikat Dyplomowanego Pracownika Bankowego.

Pracę w Banku Spółdzielczym w Wąsewie rozpoczęła w 1997 r., w 2005 została powołana do zarządu, a w 2018 - na stanowisko prezesa zarządu.

Urszula Zalewska podjęła szereg działań zmierzających do budowy efektywnej i nowoczesnej instytucji finansowej. W minionym roku wdrożono w banku aplikację mobilną BS w Wąsewie - Nasz Bank, usługę Ekspress Elixir, moje ID, płatności BLIK, autoryzację biometryczną, zainwestowano w recykling gotówki. Bank udostępnia klientom nowoczesne płatności mobilne, tj. Google Pay czy Apple Pay, usługę Garmin Pay i Fitbit Pay.

W ostatnim roku bank znacząco rozszerzył zakres swojej działalności, mierzony sumą bilansową (wzrost w ciągu roku o 7 495 tys. zł, tj. o 6,07 proc.), poziomem portfela kredytowego (wzrost o 12 441 tys. zł, tj. o 16,08 proc.), stanem depozytów (wzrost o 6 339 tys. zł, o 5,82 proc..) oraz wielkością funduszy własnych (wzrost o 4,93 proc.). Za rok 2021 bank wypracował wynik finansowy wyższy o 40 proc. niż w roku poprzednim.

Bank wspiera cyklicznie działalność lokalnych instytucji kultury, szkół i stowarzyszeń. Jest sponsorem lokalnego „Klubu Sportowego Wąsewo”. Bank jest nie tylko instytucją finansową, ale także żywą częścią społeczności, czego wyrazem jest działalność Urszuli Zalewskiej w zarządzie Stowarzyszenia „Ziemia Wąsewska”.

ORGANIZATOR:

PARTNER MERYTORYCZNY:

Kolejną edycję konkursów bankowych rozpoczynamy w momencie, gdy świat wokół nas staje się mało przewidywalny. Agresja Rosji na Ukrainę spowodowała gwałtowne zmiany na wszystkich rynkach, od surowcowych po finansowe. Banki muszą się odnaleźć w tych niecodziennych okolicznościach. rozwiń

Polski sektor finansowy ma już za sobą do świadczenia wynikające z funkcjonowania w czasach pandemii, które nauczyły go jak sobie radzić wyjątkowo skomplikowanych realiach rynkowych. Trudno wprawdzie porównywać tamte sytuacje z obecnym kryzysem, ich źródła są całkowicie odmienne, ale siła rażenia i globalny charakter niepewności są w przybliżeniu podobne.

Polski sektor bankowy poradził sobie wówczas bardzo dobrze. Jak będzie teraz? W dzisiejsze okoliczności – geopolityczne, ekonomiczne i społeczne – wchodzi nie tylko bogatszy o nowe doświadczenia, lecz również wzmocniony finansowo. Ta silna pozycja wyjściowa ma niebagatelne znaczenie w każdej sytuacji, jest jednak szczególne ważna w ekstremalnie skomplikowanych warunkach. Co do tego, że będą one trudne, nie ma wątpliwości. Kondycja banków i całego sektora finansowego jest jednak na tyle mocna i stabilna, że w przyszłość należy patrzeć optymistycznie.

Zadaniem konkursu Najlepszy Bank 2022, którego 30. edycję właśnie rozpoczynamy, jest wyróżnienie najlepszych instytucji finansowych działających na naszym rynku, pokazanie ich potencjału, elastyczności, siły i umiejętności wykorzystania swoich osiągnięć w każdych okolicznościach. Finansowe zaplecze to jeden z elementów budujących potencjał banków, kolejne to zdolności organizacyjne, skuteczne procedury adekwatne do zmieniającej się sytuacji, umiejętność tworzenia scenariuszy najbardziej prawdopodobnych wyzwań.

Ankieta, którą otrzymają banki biorące udział w konkursie, zawiera pytania dotyczące m.in. sprzedaży, obsługi klientów, marketingu, technologii i bezpieczeństwa. Już w zeszłym roku pytaliśmy banki o mechanizmy niezbędne do funkcjonowania w trudnych czasach, o usługi zdalne i mobilne. W tym roku doszły jeszcze dwie kwestie: pierwsza dotycząca działalności okołobankowej, druga – wspierania przez banki zagranicznej ekspansji polskich firm.

Kategoria Najlepszy Bank 2022 wyłoni zwycięzców zarówno z grona banków komercyjnych, jak i spółdzielczych. Pierwsza grupa została podzielona dodatkowo na dwie kategorie: banki duże oraz banki małe i średnie (kryterium podziału to wysokość kapitałów własnych).

Partnerem merytorycznym konkursu jest renomowana firma doradztwa strategicznego – Kearney, która wspiera redakcję w przygotowaniu ankiet, analizuje je i dokonuje szczegółowych ocen. Po dokonaniu przez nią wyliczeń punkty przydzieli Kapituła konkursu, która przyzna statuetkę dla najlepszego banku w każdej kategorii oraz dyplomy za drugie i trzecie miejsce.

W ramach konkursu Najlepszy Bank 2022 zostanie wybrany Bankowy Menedżer Roku 2021 (tegoroczna edycja jest 24. z kolei). Wytypowanym przez „Gazetę Bankową” wybitnym menedżerom banków komercyjnych i spółdzielczych, których sylwetki publikujemy w kolejnym numerze „GB”, banki – każdy dla swojej grupy: komercyjnej lub spółdzielczej – przyznają punktację w skali od 1 do 5, następnie do wyborów włączą się członkowie Kapituły. Liderzy bankowości 2022 r. zostaną wyłonieni po zsumowaniu głosów banków i Kapituły.

Z regulaminem konkursu Najlepszy Bank 2022 i Bankowy Menedżer Roku 2021 można się zapoznać na stronie www.gb.pl.

Wyniki konkursu bankowego opublikujemy w lipcowym wydaniu „Gazety Bankowej”.

ORGANIZATOR:

PARTNER MERYTORYCZNY: