W słabości złotego widać strach inwestorów

Mimo bardzo mocnych fundamentów złoty traci w oczach, w lipcu należy do najsilniej przecenianych walut na świecie. Za euro płacimy dziś ok. 4,60 zł, za dolara ponad 3,90 zł, a za franka 4,25 zł. Co sprawia, że złoty traci w relacji do głównych walut?

Polska gospodarka odbija się po pandemii w imponującym tempie. Dynamika PKB w drugim kwartale ma szansę osiągać wartości dwucyfrowe (ok. 10 proc). Perspektywy również rysują się w optymistycznych barwach.

– Prognozujemy, że zarówno w całym 2021, jak i w kolejnym roku, tempo wzrostu gospodarczego w Polsce powinno przekroczyć 5 proc. – szacuje Bartosz Sawicki, analityk Cinkciarz.pl.

Lato bezpiecznych przystani

Budująca sytuacja w polskiej gospodarce, jej wzrostowy trend i optymistyczne prognozy rozmijają się jednak z notowaniami krajowej waluty. Wystarczy wyliczyć, że od początku lipca frank i dolar podrożały po ok. 2,5 proc., euro o blisko 2 proc., a funt o niespełna 1 proc.

Dlaczego atuty złotego, czyli bardzo silny wzrost gospodarczy Polski i korzystny bilans płatniczy, nie robią wrażenia na inwestorach?

– Taka sytuacja nie dotyczy wyłącznie złotego i ma charakter przejściowy. Inwestorzy chwilowo wręcz stronią od walut ryzykownych i uciekają w kierunku tzw. bezpiecznych przystani. Widać to na pierwszy rzut oka po gwałtownym wzroście cen obligacji skarbowych USA, a na rynku walutowym po umocnieniu jena, franka i dolara – wskazuje analityk Cinkciarz.pl.

Stagflacja detronizuje reflację

Kilka miesięcy temu w świecie inwestorów dominowało oczekiwanie, że po gospodarkach rozleje się potężna fala popytu, konsumpcji odroczonej przez pandemię, Banki centralne miały dodatkowo wzmacniać tę falę poprzez nadzwyczajną politykę finansową: obniżanie stóp procentowych i skup aktywów na wielką skalę, co w sumie sprawiało, że na rynku pojawiło się dużo „taniego” pieniądza.

Wiosną i latem wspólnym mianownikiem rynkowej narracji stała się jednak przyśpieszająca inflacja. Inwestorzy porzucili sielankową wizję reflacji (zwiększenia skali inflacji) na niepokojący scenariusz stagflacji, czyli połączenia uporczywego wzrostu cen z gasnącą koniunkturą.

– Niespodziewanie, wraz z pojawieniem się strachu przed wariantem delta koronawirusa, górę zaczęły brać obawy, że inflacja, owszem, pozostanie wysoka, ale pandemia znów okaże się piaskiem w trybach rozpędzającej się światowej gospodarki. Widoczne okazały się zaburzenia w łańcuchach dostaw. Stanowią one zagrożenie dla bardzo dobrej kondycji światowego przemysłu. Jednocześnie inflacja dalej może wzbierać na sile. Jej wystrzał w dominującej wśród bankierów centralnych optyce miał być jedynie przejściowy Teza ta staje się jednak coraz bardziej dyskusyjna. Pod lupę weźmy USA, gdzie dynamika cen konsumenckich przekroczyła 5 proc., a ceny bazowe rosną najszybciej od początku lat 90. XX wieku. Część uczestników rynku może mieć obawy o wymykanie się presji cenowej spod kontroli Rezerwy Federalnej, co prawdopodobnie spowoduje nerwową reakcję władz monetarnych. Taki scenariusz byłby najmniej korzystny z punktu widzenia walut gospodarek wschodzących, czyli także złotego – komentuje Bartosz Sawicki.

Bez wsparcia ze strony NBP

To właśnie nagła zmiana dominującej wśród inwestorów retoryki jest w głównej mierze odpowiedzialna za osłabienie złotego. Parasola ochronnego, który ograniczyłby skalę osłabienia, nie rozpostarł jednak także Narodowy Bank Polski. Czerwcowe i lipcowe posiedzenia Rady Polityki Pieniężnej rozwiały nadzieje, że do podwyżki stóp procentowych w Polsce może dojść jeszcze w tym roku.

– Podwyżki nie należy oczekiwać wcześniej niż w pierwszym kwartale 2022 roku. Dynamika inflacji będzie utrzymywać się powyżej 4 proc., wzrost będzie bardzo mocny, a rynek pracy zdrowy. Po ostatnim posiedzeniu RPP stało się jednak jasne, że dopóki nie wykluczymy kolejnej fali zachorowań na koronawirusa, dopóty polskie władze monetarne nie będą skłonne porzucić kryzysowej polityki. Co więcej, krokiem poprzedzającym ruch stóp procentowych będzie wygaszenie skupu aktywów. Nawet najbardziej sprzyjająca zacieśnianiu kombinacja, czyli wyższy przebieg ścieżki inflacji niż w jesiennej projekcji NBP oraz brak negatywnego wpływu pandemii na procesy gospodarcze w drugiej połowie roku, nie wystarczą do podwyżki. Po prostu zabraknie na to czasu. Nie tylko polityka pieniężna nie pomaga złotemu, w tle tli się także konflikt polskiego rządu z Unią Europejską. Mimo że spór na szczytach władzy nie odgrywa w ostatnich przetasowaniach kluczowej roli, to może być kamyczkiem do ogródka słabości złotego i skazą na jego postrzeganiu. – mówi Bartosz Sawicki.

Ograniczony potencjał wzrostu EUR/PLN

Kurs euro od początku miesiąca nieprzerwanie rośnie. EUR/PLN w minionych dniach nie oddala się na bezpieczny dystans od 4,60, a brak odreagowania w notowaniach i niemożność oderwania się od majowych szczytów to zła wróżba w kontekście utrzymywania się nerwowych, chimerycznych nastrojów na rynkach globalnych.

– Kolejnym celem dla kursu euro mogłyby stać się okolice 4,62 zł. W najbliższych tygodniach o powrocie do 4,50 zł należy zapomnieć. Polska waluta już przypomina boksera, który słania się na nogach i nie jest w stanie reagować na kolejne ciosy. Czy są nadzieje, że wyjdzie z zapaści? Schłodzenie nastrojów inwestycyjnych i tarapaty złotego nie powinny być trwałe, a potencjał do dalszego wzrostu EUR/PLN jest mocno ograniczony. W naszych prognozach walutowych zakładamy, że po nerwowym lecie złoty powróci na wzrostową ścieżkę, a na koniec roku za wspólną walutę będziemy płacić 4,45 zł – dodaje Bartosz Sawicki.

W 80 dni od szczytu do szczytu

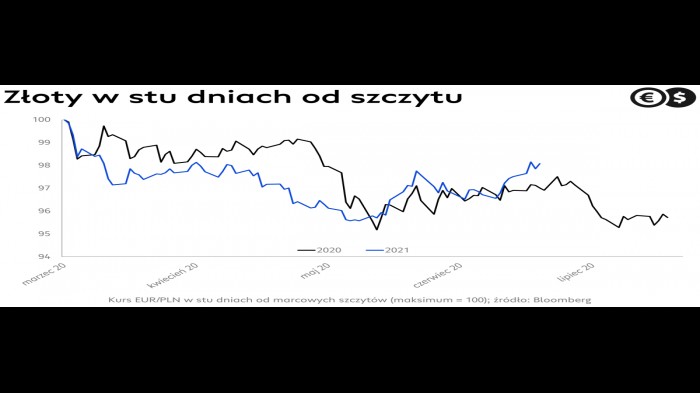

Ścieżka kursu euro łudząco przypomina ubiegłoroczną. Jeśli historia miałaby się powtórzyć, oznaczałoby to, że najgorsze chwile tego lata polska waluta ma już za sobą.

Na czym polegają podobieństwa? Długoterminowe szczyty powyżej 4,60 zł ustanawiane były w ostatniej dekadzie marca. Potem kurs dokonywał ostrego zwrotu. Zarówno w tym, jak i w ubiegłym roku, dołek EUR/PLN został osiągnięty na początku czerwca. Co więcej, skala spadków od szczytu wynosiła ok. 5 proc. Następnie rozpoczynała się korekta kursu euro, której zasięg to kilkanaście groszy. W 2020 r. została zakończona w połowie lipca, po czym złoty powrócił na wzrostową ścieżkę. Od marcowego szczytu do załamania się letnich zwyżek minęło 80 sesji. Ten okres, licząc od maksimów z 29 marca, upłynął w tym tygodniu.

– Oczywiście do tego typu porównań należy podchodzić z dużą dozą rezerwy i traktować je raczej w kategoriach ciekawostki. Mimo to mieszanka obaw inwestorów o globalne hamowanie koniunktury i strachu, że Rezerwie Federalnej inflacja wymknie się spod kontroli, co będzie wymagać późniejszej ostrej kontry ze strony polityki, nie powinna być trwała. Tendencje najprawdopodobniej będą się wykluczać. Sytuacja, w której światowy wzrost gaśnie w nierówny sposób, a mimo to Rezerwa Federalna szybko porzuca kryzysową politykę, byłaby dla złotego najgorsza, ale jednocześnie jest mało realna – podsumowuje analityk Cinkciarz.pl.

Źródło: materiały prasowe